StP 29 Nr. 8 Praxis effektive übrige Berufskosten

1. Abzug für Arbeitszimmer in Privatwohnung

1.1. Voraussetzungen für den Abzug

Der Abzug für ein Arbeitszimmer im Privathaus oder in der Privatwohnung gehört zu den Berufskosten gemäss § 29 Ziffer 3 StG. Der Büroabzug kann nur anstelle des Pauschalabzugs geltend gemacht werden.

Ein Abzug für ein Arbeitszimmer im Privathaus oder in der Privatwohnung wird nur gewährt, wenn die Erledigung der haupt- oder nebenberuflichen Arbeit zu Hause notwendig ist. Der Steuerpflichtige muss den Nachweis der beruflichen Notwendigkeit erbringen. Dabei müssen folgende Voraussetzungen kumulativ erfüllt sein:

Der Arbeitnehmer muss einen wesentlichen Teil seiner beruflichen Arbeiten zu Hause erledigen, weil der Arbeitgeber das notwendige oder geeignete Arbeitszimmer nicht zur Verfügung stellt oder weil dessen Benützung nicht möglich oder unzumutbar ist;

Der Arbeitnehmer muss über einen besonderen Raum verfügen, welcher ausschliesslich oder doch zumindest vorwiegend diesem Zwecke dient und insoweit nicht zu privaten Zwecken benützt werden kann.

Die vorhandenen Raumverhältnisse müssen das Ausscheiden eines Zimmers für die berufliche Nutzung zulassen.

Wenn der Arbeitgeber zur Erledigung der Berufsarbeiten während der ordentlichen Arbeitszeit einen Arbeitsraum zur Verfügung stellt, darf angenommen werden, dass die Benützung eines Arbeitszimmers in der Privatwohnung aus Gründen der persönlichen Annehmlichkeit geschieht. Somit fehlt das Erfordernis der Notwendigkeit.

Bloss gelegentliche Erledigung von Berufs- oder Geschäftsarbeiten ausserhalb der üblichen Arbeitszeit zu Hause berechtigt in keinem Falle zum Abzug eines Teils des Wohnungsmietzinses. Nur wer eindeutig einen wesentlichen Teil der Berufstätigkeit zu Hause erledigen muss und dort einen besonderen, nur diesem Zweck dienenden Raum belegt, hat somit Anspruch auf einen Abzug der Zimmerauslagen.

1.2. Berechnung des Abzugs

Soweit ein Arbeitszimmer beruflich notwendig ist, sind dessen Kosten nicht aufgrund der ortsüblichen Miete, sondern als Anteil an den gesamten Mietkosten bzw. des Eigenmietwertes zu beziffern.

Als Grundlage für die kalkulatorische Höhe des Büroabzugs dient somit entweder der Brutto-Mietzins der eigenen Wohnung oder der Eigenmietwert (Mietwert aus Selbstnutzung abzüglich Selbstnutzungsabzug) der selbstgenutzten Liegenschaft. Die Höhe des Abzugs kann wie folgt ermittelt werden:

Eigenmietwert/Brutto-Mietzins : (Anzahl Zimmer + 2 Nebenräume) = Büroabzug

Es liegt an den Steuerpflichtigen, nachzuweisen, dass auf Grund der tatsächlichen Wohnverhältnisse ein höherer Abzug gerechtfertigt ist.

2. EDV-Hard- und Software

Anschaffungskosten für EDV-Hard- und Software sind nur als übrige Berufsauslagen abzugsfähig, sofern sie in einem unmittelbaren Zusammenhang mit dem ausgeübten Beruf stehen.

Die private Anschaffung von Desktop-PCs, Notebooks, Drucker und üblicher Software (z.B. Microsoft Office, Virenprogramme u.ä.) stehen nach allgemeiner Lebensauffassung überwiegend im Zusammenhang mit der privaten Lebensführung. Dies gilt etwa auch für Betriebskosten, wie monatliche Internetanschlussgebühren oder Verbindungsgebühren, Informatikerkosten zur Einrichtung eines Netzwerks, Server, Router, Tablet-PC und Smartphones. Die Aufwendungen dafür stellen daher in der Regel keine abzugsfähigen Berufsauslagen dar und gelten auch nicht als abzugsfähige Aus- und Weiterbildungskosten (vgl. StP 34 Nr. 28 Berufsorientierte Aus- und Weiterbildungskosten, einschliesslich Umschulungskosten).

Solche Kosten können nur in Ausnahmefällen (z.B. Informatiker) abgezogen werden, sofern sie berufsnotwendig und nicht vom Arbeitgeber übernommen worden sind Dazu sind ein entsprechender Nachweis und eine Begründung erforderlich. Von den nachgewiesenen Kosten ist ein angemessener Privatanteil in Abzug zu bringen (in der Regel 50%).

Effektive EDV-Hard- und Softwarekosten können nur anstelle des Pauschalabzugs geltend gemacht werden.

3. Anschaffung von Instrumenten durch Berufsmusiker und Musiklehrkräfte

Die Auslagen für die Anschaffung und/oder Miete von Instrumenten und Geräten, welche erworben oder gemietet werden, gehören bei Musiklehrkräften ebenfalls zu den effektiven abzugsfähigen übrigen Berufskosten.

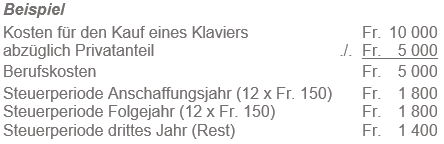

Beim Kauf ist vorab ein Privatanteil von 50% abzurechnen. Von der anderen Hälfte kann nur die jährliche Wertverminderung - sofern eine solche tatsächlich eintritt - in Abzug gebracht werden.

Die Festsetzung der jährlichen Wertverminderung ist im Einzelfall schwierig, weshalb aus Praktikabilitätsgründen von den fiktiven Mietkosten auszugehen ist. Sie gelten als Spiegel der jeweils eintretenden Wertverminderung. Ist im Einzelfall tatsächlich keine Wertverminderung gegeben (z.B. bei Meistergeige), so stellen die fiktiven Mietkosten jene Aufwendungen dar, die nach dem Kriterium der Notwendigkeit in jedem Fall erbracht werden müssten.

Für Musikinstrumente von Berufsmusikern und Musiklehrkräften gelten u.a. folgende Ansätze als Richtlinien:

Klavier: Anschaffungskosten ca. Fr. 10 000 / Miete pro Monat ca. Fr. 150

Blasinstrumente: Anschaffungskosten ca. Fr. 1 500 bis Fr. 4 000 / Miete pro Monat ca. Fr. 45 bis Fr. 70

Bei Anschaffungskosten bis Fr. 2 000.- kann die Hälfte einmalig abgezogen werden. Die Kosten auf Grund eines Mietkaufvertrages sind nur zur Hälfte abziehbar.

Effektive Kosten für die Anschaffung von Instrumenten können nur anstelle des Pauschalabzugs geltend gemacht werden.

4. Kleider- und Wäscheauslagen

Kleider- und Wäscheauslagen, welche die Steuerpflichtigen für die Berufsausübung benötigen, sind grundsätzlich Teil des durch ihre berufliche Stellung bedingten Privataufwandes (sogenannte Standeskosten). Dies gilt auch für besonders gepflegte und kostspielige Kleidung, die der Steuerpflichtige unter anderem in Rücksicht auf seine berufliche Stellung anschafft, und die auch im privaten Bereich verwendbar ist. Solche Auslagen stellen Lebenshaltungskosten und keine Berufsauslagen dar. Ein Abzug ist daher nicht möglich.

Ein Abzug für Kleider- und Wäscheauslagen kann nur beansprucht werden, wenn die Kleidung ausschliesslich für die Berufsausübung benutzt werden kann und besonders stark abgenutzt wird. Der entsprechende Nachweis muss durch die Steuerpflichtigen erbracht werden. Die effektiven Kleider- und Wäscheauslagen können nur anstelle des Pauschalabzugs geltend gemacht werden.

5. Gewerkschaftsbeiträge

Mit dem Pauschalabzug für Berufsauslagen sind grundsätzlich auch allfällige Gewerkschaftsbeiträge abgegolten. Die effektiven Gewerkschaftsbeiträge können nur anstelle des Pauschalabzugs geltend gemacht werden. Die Gewerkschaftsbeiträge gelten auf jeden Fall nicht als freiwillige Zuwendungen und können daher auch nicht als solche in Abzug gebracht werden.

6. Kosten für Stellensuche

Die Kosten der Stellensuche können grundsätzlich nicht vom Einkommen abgezogen werden. Dies weil sie nicht im Zusammenhang mit der gegenwärtigen Erwerbsquelle stehen, sondern im Hinblick auf einen Berufswechsel bzw. die Erschliessung einer Erwerbsquelle getätigt werden. Dies gilt auch für arbeitslose Stellensuchende, die keine Arbeitslosengelder erhalten.

Arbeitslose, die zum Bezug der Arbeitslosengelder eine aktive Suche nach einer Anstellung nachweisen müssen, können diese Kosten hingegen abziehen. Die Kosten sind mit dem Pauschalabzug abgegolten. Die effektiven Auslagen für die Stellensuche können nur anstelle des Pauschalabzugs geltend gemacht werden.

7. Abzugsfähigkeit von Prozesskosten

Vom Einkommen aus unselbständiger Erwerbstätigkeit können als Gewinnungskosten alle Ausgaben abgezogen werden, die mit der Erzielung dieser Einkünfte in Zusammenhang stehen. Folgerichtig können daher auch Prozesskosten (Gerichtskosten, Anwaltskosten, Expertisenkosten) abgezogen werden, die Unselbständigerwerbende zur Sicherung ihres Erwerbseinkommens oder zur Geltendmachung ihrer Lohnansprüche auf sich nehmen müssen.

Zu den abzugsfähigen Kosten gehören auch Vollstreckungskosten (Betreibungskosten) wegen Lohnforderungen und Kosten für die rechtliche Durchsetzung von Ersatzeinkünften. Unterliegt der Steuerpflichtige im Prozess, so mangelt es auch an steuerbarem Einkommen. Die Prozesskosten können deshalb nicht als Gewinnungskosten abgezogen werden. Bei nur teilweiser Gutheissung der Klage werden die Abzüge entsprechend angepasst.

Damit die Abzüge gewährt werden, müssen die entsprechenden Belege wie Gerichtsurteil und Vergleichsvereinbarung der Steuererklärung beigelegt werden. Die effektiven Prozesskosten können nur anstelle des Pauschalabzugs geltend gemacht werden.

8. Mitarbeiteranlässe

Nicht jede Auslage, welche im weiteren Sinn ihren Grund im Arbeitsverhältnis hat, ist auch berufsnotwendig. Es ist ein direkter Zusammenhang mit der konkreten Berufsausübung erforderlich (vgl. StP 29 Nr. 1 Berufsauslagen). Verlangt wird darüber hinaus ein qualifiziert enger, das heisst rechtlich erheblicher (wesentlicher) Zusammenhang zwischen Art, Grund und Zweck der Ausgabe einerseits und der Natur der beruflichen Tätigkeit andererseits. Es ist aber nicht notwendig, dass das Erwerbseinkommen ohne die betreffende Auslage überhaupt nicht hätte erzielt werden können.

Die Kosten welche einem unselbständig erwerbenden Vorgesetzten für Mitarbeiteranlässe (z.B. Weihnachtsessen, Ausflüge, etc.) erwachsen, können nicht als Berufsauslagen abgezogen werden. Ein direkter Zusammenhang mit der konkreten Berufsausübung ist bei den Kosten für Mitarbeiteranlässe ebenso wenig ersichtlich wie ein qualifiziert enger, d. h. rechtlich erheblicher (wesentlicher) Zusammenhang zwischen Art, Grund und Zweck der Ausgabe einerseits und der Natur der beruflichen Tätigkeit andererseits. Nicht jedes finanzielle Engagement, welches die Motivation von Mitarbeitern erhöht und allenfalls zu einer eigenen Einkommenserhöhung führt, kann zum Abzug zugelassen werden.

Effektive Kosten für Mitarbeiteranlässe können nur anstelle des Pauschalabzugs geltend gemacht werden.

9. Persönliche Wahlkampfauslagen von Amtsträgern

9.1. Allgemeines

Bei der Ausübung eines politischen Amtes handelt es sich steuerrechtlich unbestrittenermassen um eine unselbständige Erwerbstätigkeit. Bei Einkommen aus unselbständiger Erwerbstätigkeit können gemäss § 29 StG bzw. Artikel 26 DBG jene Aufwendungen als Berufskosten abgezogen werden, die objektiv notwendig bzw. erforderlich sind, um die betreffenden Einkünfte zu erzielen.

Folgende Aufwendungen stellen gemäss Lehre und Rechtsprechung keine abzugsfähigen Berufsauslagen dar:

Aufwendungen zur Schaffung, Erweiterung oder Verbesserung einer Einkommensquelle;

Aufwendungen, welche nicht im Zusammenhang mit einer bestimmten Erwerbstätigkeit stehen und die Voraussetzung bilden, damit überhaupt eine Erwerbstätigkeit ausgeübt werden kann;

Aufwendungen einer erwerbstätigen Person für die Suche einer neuen Stelle (Lebenshaltungskosten, vgl. Ziffer 6 vorgängig);

Standesauslagen, dass heisst der der infolge einer gehobenen beruflichen Stellung der steuerpflichtigen Person getätigte Privataufwand.

Vorausgesetzt wird auch ein zeitlicher Konnex der Aufwendungen mit einer aktuell ausgeübten Tätigkeit. Aufwendungen können somit nur insofern als Berufskosten qualifiziert werden, als sie zeitgleich mit der Einkommenserzielung anfallen. In der Regel werden die Mitglieder von Behörden und Parlamenten für vier Jahre gewählt. Wahlkampfauslagen betreffen somit nicht die im Zeitpunkt der Ausgabe noch laufende Amtsperiode, sondern die darauf folgende Amtsperiode. Die Auslagen erfolgen im Hinblick auf die Erzielung eines zukünftigen Einkommens bzw. auf die jeweils dem Wahltermin folgende Amtsperiode, für welche die Kandidierenden das Mandat noch gar nicht gewonnen haben.

Gemäss bundesgerichtlicher Rechtsprechung können persönliche Wahlkampfauslagen von Amtsträgern nicht als Berufskosten abgezogen werden, weil der notwendige unmittelbare Zusammenhang mit der aktuellen Berufstätigkeit schon aufgrund der fehlenden zeitlichen Kongruenz nicht vorliegt (vgl. BGE 2C_860/2014 vom 24.05.16). Dies gilt für Mitglieder sämtlicher Exekutiv- und Legislativbehörden auf Stufe Bund, Kanton und Gemeinden.

Die Ansicht, wonach Wahlkampfkosten keine Gewinnungskosten darstellen, wird auch von der Lehre, soweit sie sich überhaupt zur Thematik äussert, geteilt (Locher, Kommentar zum DBG, I. Teil, 2001, Art. 26 DBG N. 52 mit Verweis auf StE 2000 B. 22.3 Nr. 71 und KSGE 1993 Nr. 5; Knüsel, in: Kommentar zum Schweizerischen Steuerrecht, Band I/2a, 2. Aufl. 2008, Art. 26 N. 16).

9.2. Praxis Kanton Thurgau

Ab der Steuerperiode 2017 können persönliche Auslagen für den Wahlkampf von Amtsträgern nicht mehr als Berufskosten in Abzug gebracht werden. Dabei ist es unerheblich, ob es sich um eine Erst- oder eine Wiederwahl handelt. In beiden Fällen werden die Amtsträger jeweils auf eine feste zukünftige vierjährige Amtsdauer gewählt.

Gleiches gilt im Übrigen in Bezug auf die Wahlkampfkosten von nicht gewählten Kandidierenden.