StP 30 Nr. 6 Abschreibungen

1. Allgemeines

Von den Einkünften aus selbständiger Erwerbstätigkeit und von den Erträgen juristischer Personen sind gemäss § 30 Absatz 2 Ziffer 2 StG und § 77 Absatz 1 Ziffer 1 StG bzw. Artikel 28 Absatz 1 DBG und Artikel 62 Absatz 1 DBG die geschäftsmässig begründeten Abschreibungen abziehbar. Abschreibungen können nur auf Bestandteilen des Geschäftsvermögens vorgenommen werden (§ 6 StV). Die Abschreibungen müssen buchmässig, oder bei vereinfachter Buchführung nach Artikel 957 Absatz 2 OR, in besonderen Abschreibungstabellen ausgewiesen sein.

Geschäftsmässig begründet sind Abschreibungen, soweit sie einem angemessenen Ausgleich der in der massgeblichen Bemessungsperiode eingetretenen endgültigen Wertverminderung entsprechen. Das Ausmass der Abschreibungen richtet sich nach dem Anschaffungs- oder Buchwert und der voraussichtlichen Gebrauchsdauer. Es kann bis maximal zum Endwert (Liquidationswert) abgeschrieben werden.

Die Abschreibungsrichtlinien des Kantons Thurgau entsprechen grundsätzlich denjenigen der eidgenössischen Steuerverwaltung (ESTV). Die ESTV hat folgende Merkblätter über die Normalsätze für Abschreibungen herausgegeben:

Merkblatt A 1995 - Geschäftliche Betriebe

Merkblatt A 2001 - Landwirtschaft/Forstwirtschaft

Merkblatt A 1995 - Elektrizitätswerke

Merkblatt A 1995 - Luftseilbahnen

Merkblatt A 1995 - Schifffahrt

2. Normalsätze für Abschreibungen geschäftliche Betriebe

2.1. Auf den Buchwerten von Immobilien

Wohnhäuser von Immobiliengesellschaften und Personalwohnhäuser

2% auf Gebäuden allein1

1.5% auf Gebäude und Land zusammen2

Geschäftshäuser, Büro- und Bankgebäude, Warenhäuser, Kinogebäude

4% auf Gebäuden allein1

3% auf Gebäude und Land zusammen2

Gebäude des Gastwirtschaftsgewerbes und der Hotellerie

6% auf Gebäuden allein1

4% auf Gebäude und Land zusammen2

Fabrikgebäude, Lagergebäude und gewerbliche Bauten

(speziell Werkstatt- und Silogebäude)

8% auf Gebäuden allein1

7% auf Gebäude und Land zusammen2

Der höhere Abschreibungssatz für Gebäude allein kann nur angewendet werden, wenn der restliche Buchwert bzw. die Gestehungskosten der Gebäude separat aktiviert sind. Auf dem Landwert werden grundsätzlich keine Abschreibungen gewährt.

Dieser Satz ist anzuwenden, wenn Gebäude und Land zusammen in einer einzigen Bilanzposition erscheinen. Abschreibungen sind nur bis auf den Wert des Landes zulässig.

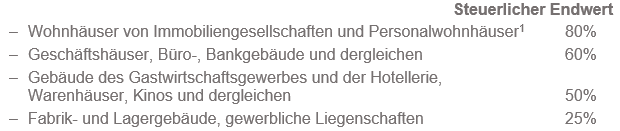

2.2. Steuerlicher Endwert von Liegenschaften

Auf Liegenschaften sind pauschale Abschreibungen, ohne besonderen Nachweis, nur bis zu den folgenden Endwerten (in % des Liegenschaftensteuerwertes) zulässig:

1Werden Wohnhäuser als Bürohäuser genutzt, wird trotzdem der steuerliche Endwert von 80% angewendet.

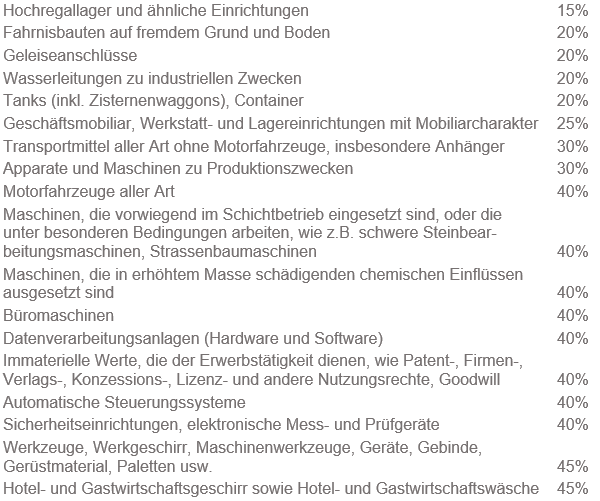

2.3. Auf den Buchwerten des übrigen Anlagevermögens

Auf den Buchwerten des übrigen Anlagevermögens werden in der Regel folgende Abschreibungssätze steuerlich anerkannt:

2.4. Abschreibungen auf dem Anschaffungswert

Die unter Punkt 2.1. und 2.3. aufgeführten Abschreibungssätze beziehen sich auf Abschreibungen vom Buchwert (degressive Abschreibungsmethode). Für Abschreibungen auf dem Anschaffungswert (lineare Abschreibungsmethode) sind diese Ansätze um die Hälfte zu reduzieren.

2.5. Abschreibung pro rata temporis

Die Normalsätze im ordentlichen Abschreibungsverfahren sind zum Ausgleich einer ganzjährigen Entwertung bestimmt. Wird das fragliche Wirtschaftsgut erst im Verlauf eines Geschäftsjahres angeschafft, ist bei Anwendung des ordentlichen Abschreibungsverfahrens die Abschreibung grundsätzlich nach Massgabe der tatsächlichen Nutzungsdauer im Anschaffungsjahr pro rata temporis vorzunehmen.

Zur Nutzungsdauer eines Fabrikgebäudes gehört auch die Periode, in welcher die zur Produktion notwendigen Maschinen in das bestehende Gebäude installiert werden. Auch stillliegende Betriebsgebäude sind einem sogenannten natürlichen Verschleiss oder Ruheverschleiss ausgesetzt. Eine rund viermonatige Einrichtezeit für die Installation und den Probelauf von Maschinen ist angemessen und nicht übermässig lang. Für diese Zeit ist daher bezüglich der Liegenschaft eine Abschreibung pro rata temporis geschäftsmässig begründet. Anwendbar ist der Abschreibungssatz von 7% gemäss Merkblatt A 1995 der EStV.

2.6. Überabschreibungen

Erfolgen bei Anwendung des ordentlichen Abschreibungsverfahrens Abschreibungen über den Normalsätzen vgl. Ziff. 2.1. - 2.3), werden diese Überabschreibungen aufgerechnet bzw. erhöhen den steuerbaren Gewinn entsprechend.

2.7. Sofortabschreibungsverfahren

Anstelle des ordentlichen Verfahrens kann auf Gütern des Anlagevermögens, die einem erheblichen Wertverlust unterliegen, das Sofortabschreibungsverfahren angewandt werden (vgl. StP 30 Nr. 7 Sofortabschreibungsverfahren). Davon ausgenommen sind Liegenschaften.

3. Spezialfälle

3.1. Investitionen für energiesparende Einrichtungen

Wärmeisolierungen, Anlagen zur Umstellung des Heizsystems, zur Nutzbarmachung der Sonnenenergie und dergleichen können im ersten Jahr und zweiten Jahr bis zu 50% vom Buchwert und in den darauffolgenden Jahren zu den für die betreffenden Anlagen üblichen Sätzen abgeschrieben werden.

Für Solaranlagen gilt ein ordentlicher Abschreibungssatz von 25% pro Jahr.

3.2. Umweltschutzanlagen

Gewässer- und Lärmschutzanlagen sowie Abluftreinigungsanlagen können im ersten und zweiten Jahr bis Jahr zu 50% vom Buchwert und in den darauffolgenden Jahren zu den für die betreffenden Anlagen üblichen Sätzen abgeschrieben werden.

3.3. Abschreibungen auf Kunstgegenständen

Kunstgegenstände (Bilder, Skulpturen, etc.) sind nur in Ausnahmefällen dem Geschäftsvermögen zuzuordnen. Stellen sie aber Geschäftsvermögen dar (z.B. Wartezimmer Arztpraxis), sind sie gesondert in der Bilanz aufzuführen. Bei mehreren Gegenständen ist eine entsprechende Inventarliste zu führen.

Abschreibungen sind dazu bestimmt, nach der Bewertung von aktiven Wirtschaftsgütern die dabei festgestellte Entwertung auszugleichen. Kunstgegenstände unterliegen in der Regel keinem jährlichen Wertverlust. Entsprechend können auch keine jährlich wiederkehrenden Abschreibungen darauf vorgenommen werden.

Dagegen zulässig sind Wertberichtigungen für nachgewiesene tatsächlich eingetretene Wertverluste auf Kunstgegenständen. Bei einem Wertverlust infolge Überführung ins Privatvermögen unter dem Buchwert ist der tatsächliche Wert des Kunstgegenstandes nachzuweisen.

3.4. Liegenschaften im Umlaufsvermögen

Nach Lehre und Rechtsprechung wird zwischen drei Arten von Immobilien unterschieden, nämlich:

solche, die für den Verkauf bestimmt sind und damit Handelsware (Umlaufsvermögen) bilden,

Betriebsliegenschaften (unmittelbar dem Betriebe dienendes Anlagevermögen),

sowie Kapitalanlageliegenschaften.

Gehört eine Liegenschaft zum Umlaufsvermögen, können keine pauschalen Abschreibungen gewährt werden. Dies steht mit dem Wortlaut des Merkblattes A 2001 im Einklang, wonach die dort vorgesehenen Pauschalansätze nur für Abschreibungen auf dem Anlagevermögen geschäftlicher Betriebe vorgesehen sind.

Mit Ausnahme einer allfällig vorhandenen Betriebsliegenschaft gehören die geschäftlichen Liegenschaften eines gewerbsmässigen Liegenschaftenhändlers in der Regel zum Umlaufsvermögen. Auf solchen Liegenschaften können keine ordentlichen Abschreibungen, sondern höchstens ausserordentliche Abschreibungen infolge einer erlittenen Werteinbusse vorgenommen werden. Auf Liegenschaften des Umlaufsvermögens kann auch kein Warenlagerdrittel gebildet werden.

4. Nachholung unterlassener Abschreibungen

Die Nachholung früher unterlassener Abschreibungen ist nur in Fällen zulässig, in denen das steuerpflichtige Unternehmen in früheren Jahren wegen schlechten Geschäftsganges (mangels steuerbarer Einkünfte) keine genügenden Abschreibungen vornehmen konnte.

Die Nachholung der Abschreibung kann nur für diejenige Periode vorgenommen werden, in welcher eine Verlustverrechnung möglich ist. Die Steuerpflichtigen müssen den Nachweis erbringen, welche Abschreibungen vorgenommen wurden und welche zulässig gewesen wären.