StP 23 Nr. 1 Erträge aus unbeweglichem Vermögen

1. Allgemeines

Gemäss § 23 StG sind die Erträge aus unbeweglichem Vermögen steuerbar, insbesondere

alle Einkünfte aus Vermietungen, Verpachtungen, Nutzniessungen oder sonstiger Nutzung

der Mietwert von Liegenschaften oder Liegenschaftsteilen, die dem Steuerpflichtigen aufgrund von Eigentum oder eines unentgeltlichen Nutzungsrechtes für den Eigengebrauch zur Verfügung stehen; die unterpreisliche Vermietung an eine nahestehende Person ist dem Eigengebrauch gleichgestellt (vgl. StP 23 Nr. 4 Mietwert bei Unternutzung, zeitweiser Nutzung oder unterpreislicher Vermietung);

Einkünfte aus Baurecht (vgl. StP 23 Nr. 5 Baurechte);

Einkünfte aus der Ausbeutung von Kies, Sand oder anderen Bestandteilen des Bodens;

Einkünfte aus Stromerzeugung (Photovoltaikanlagen).

2. Miet- und Pachtzinseinnahmen

Steuerbar sind sämtliche Miet- und Pachtzinseinnahmen, die der Steuerpflichtige aus Grundeigentum (Ein- und Mehrfamilienhäuser, Stockwerkeigentum) erzielt. Dies gilt beispielsweise auch für den Betrag der Mietzinsreduktion, welche einem Hauswart oder einem Hausverwalter als Arbeitsentgelt gewährt wird.

Zahlungen der Mieter für Heizung, Warmwasser und Reinigung von Treppenhaus und Vorplatz sind nicht steuerbar, soweit sie die tatsächlichen Aufwendungen des Vermieters nicht übersteigen (sind die Entschädigungen für Heizung, Warmwasser und Reinigung vertraglich im Mietzins inbegriffen, können die tatsächlichen Auslagen hierfür von den Mietzinseinnahmen vorweg abgezogen werden). Alle übrigen Vergütungen für Nebenkosten sind zu deklarieren.

Zum Pachtertrag gehören auch die Naturalleistungen des Pächters, Baurechtszinsen, die Einkünfte aus Verpachtung von Wasserläufen, für Fischfang, Kies- und Sandausbeutung und dergleichen.

3. Mietwert von selbstgenutzten Liegenschaften

3.1. Grundsatz

Als Mietwert von selbstgenutzten Teilen von Liegenschaften gilt im Grundsatz gemäss § 2 Absatz 1 StV der Marktwert, das heisst der Betrag, den der Steuerpflichtige bei der Vermietung seines Grundstücks als Miete erzielen könnte.

3.2. Ermittlung des Mietwertes

Grundlage für die Besteuerung bildet gemäss § 2 Absatz 3 StV der vom Liegenschaftenschätzer der Steuerverwaltung Thurgau ermittelte Mietwert aus Selbstnutzung, welcher jährlich indexiert wird.

Bei der Festlegung des Mietwerts werden insbesondere das ortsübliche Mietzinsniveau sowie die Gesamtheit aller wertbildenden Faktoren wie Lage, Grösse, Beschaffenheit, Ausbaustandard und Umschwung der Liegenschaft sowie darauf einwirkende Immissionen berücksichtigt.

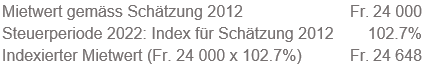

Steuerlich massgebend ist der indexierte Mietwert. Die Indexierung der Mietwerte kann auf der Homepage der Kantonalen Steuerverwaltung abgefragt werden. Der für die Steuerperiode massgebende indexierte Mietwert ist in der Regel auch auf der Liegenschaftensteuerrechnung vom Januar des Folgejahres ersichtlich.

Beispiel:

3.3. Rechtskraft der Schätzung

Massgebend für die Bewertung ist in der Regel der am Ende der zu bemessenden Steuerperiode rechtskräftige und rechtsgenüglich eröffnete Mietwert aus Selbstnutzung. Als rechtsgenügliche Eröffnung gilt die schriftliche und mit Einsprachemöglichkeit versehene Mitteilung des Verkehrswertes und des Mietwertes durch die Kantonale Steuerverwaltung (§ 23 Satz 1 SchäV i.V.m. § 11 Abs. 1 SchäV und § 20 VRG).

3.4. Abzug für am Wohnsitz selbstbewohnte Liegenschaften

Zur Bildung und Förderung von am Wohnsitz selbstgenutztem Wohneigentum und zur Begünstigung der Selbstvorsorge wird gemäss § 23 Absatz 3 StG vom festgelegten Mietwert ein Abzug von 40% bei den Staats- und Gemeindesteuern gewährt. Bei der direkten Bundessteuer beträgt der Abzug hingegen nur 20%.

Auf den Mietwerten von landwirtschaftlichen Liegenschaften und von Zweit- und Ferienwohnungen kann kein solcher Abzug vorgenommen werden.

3.5. Unternutzung, zeitweise Nutzung oder unterpreisliche Vermietung

Die Festsetzung des Mietwertes bei Unternutzung, zeitweiser Nutzung oder unter-preislicher Vermietung ist in der Steuerpraxis separat beschrieben unter StP 23 Nr. 4 Mietwert bei Unternutzung, zeitweiser Nutzung oder unterpreislicher Vermietung.

3.6. Mietwert Betriebsleiterwohnung

Der Mietwert der selbstgenutzten Betriebsleiterwohnung wird nach dem Pachtgesetz bzw. der Pachtzinsverordnung bestimmt. Es wird kein Vergleich mit nichtlandwirtschaftlichen Eigenheimen in ähnlicher Lage vorgenommen.

3.7. Mietwert beim unentgeltlichen Wohnrecht

Die steuerliche Behandlung beim unentgeltlichen Wohnrecht ist in der Steuerpraxis zu finden unter StP 23 Nr. 2 Besteuerung von entgeltlichem und unentgeltlichem Wohnrecht.

3.8. Mietwert bei Nutzniessung

Die Nutzniessung gemäss Artikel 745 Absatz 1 ZGB verleiht der berechtigten Person eine eigentümerähnliche Stellung. Daher hat die berechtigte Person auch den Mietwert, bzw. die Mieterträge zu versteuern. Bewohnt sie das Nutzniessungsgrundstück selbst, so steht ihr der Selbstnutzungsabzug (siehe Ziffer 3.4) zu.

Der zivilrechtliche Eigentümer hat demgegenüber während der Dauer der Nutzniessung keine Betreffnisse aus dem belasteten Grundstück zu versteuern.

4. Einkünfte aus Baurechten

Die steuerliche Behandlung von Einkünften aus Baurechten ist in der Steuerpraxis separat beschrieben unter StP 23 Nr. 5 Baurechte StP 23 Nr. 5.

5. Einkünfte aus Stromerzeugung einer Photovoltaikanlage

Eine ortsfeste Photovoltaikanlage ist nach dem Akzessionsprinzip Bestandteil der Liegenschaft. Sofern sich die Liegenschaft im Privatvermögen befindet, qualifiziert auch die Photovoltaikanlage als solches. Entschädigungen für die Lieferung von Energie (z.B. kostendeckende Einspeisevergütung (KEV), Direktvermarktung Strom) stellt steuerbares Einkommen aus unbeweglichem Vermögen dar. Dies gilt auch für Entschädigungen für die Überlassung von Liegenschaftsteilen für den Betrieb einer Solaranlage.

Die Entschädigungen für den ins Netz eingespeisten Strom sind steuerbar. Hinge-gen nicht steuerbar ist der von der eigenen Photovoltaikanlage produzierte und selbst verbrauchte Strom (Eigenbedarfsdeckung).

Bei Eigenbedarfsanlagen wird auf die Aufrechnung eines Ertrags verzichtet, falls die Entschädigung für die Stromerzeugung die Kosten für den Strombezug im jeweiligen Abrechnungszeitraum nicht übersteigt.

Bei einer auf einem „fremden“ Dach erstellten Photovoltaikanlage stellt die Entschädigung des Erstellers/Betreibers der Anlage für die Benutzung des Dachs beim Eigentümer steuerbaren Ertrag aus unbeweglichem Vermögen dar (StP 34 Nr. 5 Praxisfälle Liegenschaftsunterhalt).