StP 58 Nr. 8 Trennung: Wegzug eines Ehepartners ins Ausland

1. Sachverhalt

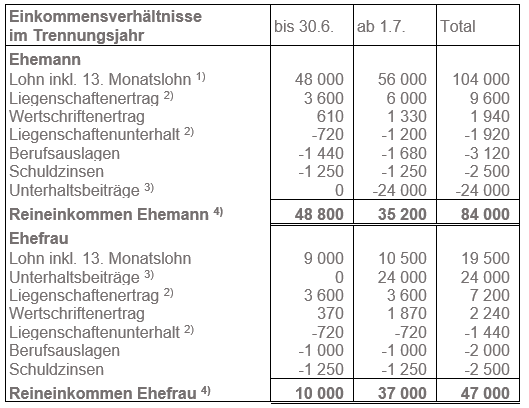

Ein im Kanton Thurgau wohnhaftes Ehepaar trennt sich per 30. Juni. Der Ehegatte zieht per Trennungsdatum nach Deutschland.

Gemäss Trennungsvereinbarung sind ab Juli des Trennungsjahres monatliche Unterhaltsbeiträge von Fr. 1'500 für die Ehefrau und von je Fr. 750 für die beiden minderjährigen Kinder vereinbart. Die Ehefrau bewohnt mit den beiden Kindern weiterhin die gemeinsame Liegenschaft (Mietwert Fr. 24'000) im Kanton Thurgau. Liegenschaftenunterhalt und Schuldzinsen werden hälftig aufgeteilt.

Der Ehemann tritt am 1. Juli eine neue Stelle an. Der bisherige Arbeitgeber zahlt das 13. Monatsgehalt anteilmässig aus.

Der Mietwert und der Liegenschaftenunterhalt werden hälftig aufgeteilt. Da der Ehemann die Liegenschaft ab Trennungsdatum nicht mehr selbst bewohnt, wird der Abzug von 40% vom Mietwert nicht mehr gewährt.

Unterhaltsbeiträge an Ehefrau und Kinder: Die Überlassung der Liegenschaft (Mietwert ab 1. Juli = Fr. 6'000) gilt als Unterhaltsbeitrag. Der Ehemann kann die Zahlungen von Fr. 18'000 und den Mietwertanteil von Fr. 6'000 als Unterhaltsbeiträge abziehen. Die Ehefrau versteuert die erhaltenen Beiträge und den Mietwertanteil des Ehemannes als Unterhaltsbeiträge.

Vor Berücksichtigung Versicherungsabzug.

2. Getrennte Veranlagung Ehemann

2.1. Allgemeines

Die Steuerpflicht des Ehemannes aufgrund persönlicher Zugehörigkeit endet mit dem Wegzug ins Ausland per 30. Juni. Da er weiterhin Miteigentümer der Liegenschaft ist, bleibt aber eine wirtschaftliche Zugehörigkeit und somit auch eine Steuerpflicht in der Schweiz bzw. im Kanton Thurgau bestehen (vgl. StP 55 Nr. 2 Bemessung bei ganz- oder unterjähriger Steuerpflicht und StP 58 Nr. 6 Bemessung bei Scheidung, rechtlicher oder tatsächlicher Trennung).

Zur Bemessung der Einkommenssteuer wird das gesamte im Trennungsjahr erzielte Reineinkommen herangezogen und mittels einer Steuerausscheidung zwischen dem Kanton Thurgau bzw. der Schweiz sowie dem Ausland aufgeteilt:

Das Einkommen bis zum Wegzugsdatum vollumfänglich der Schweiz bzw. dem Kanton Thurgau zuzuteilen.

Das nach dem Wegzug erzielte Erwerbseinkommen und der danach erzielte Wertschriftenertrag ist dem Ausland zuzuteilen.

Der Liegenschaftsertrag der Thurgauer Liegenschaft ist für das ganze Jahr der Schweiz bzw. dem Kanton Thurgau zuzuteilen.

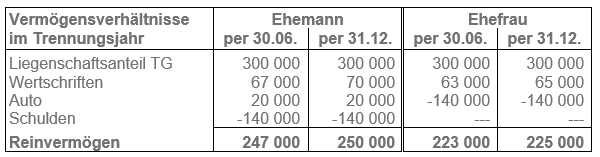

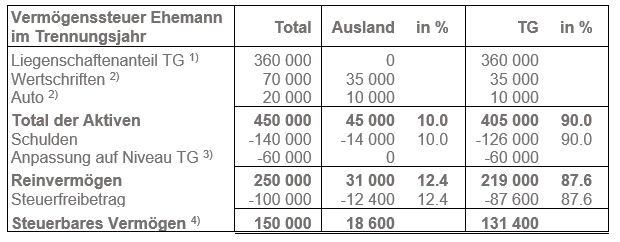

Für die Vermögenssteuer ist das Vermögen per 31. Dezember massgebend. Weil bis zum Wegzug ins Ausland eine persönliche Zugehörigkeit zur Schweiz bestand, wird das bewegliche Vermögen nach Dauer der Steuerpflicht gewichtet und mittels einer Steuerausscheidung zwischen dem Kanton Thurgau bzw. der Schweiz sowie dem Ausland aufgeteilt.

2.2. Kanton Thurgau: Vermögenssteuer vom 1.1. bis 31.12. (Trennungsjahr)

Repartitionswert der Liegenschaft TG für Steuerausscheidungszwecke (120% des Verkehrswertes von Fr. 300’000).

Da bis 30. Juni (Wegzug ins Ausland) eine persönliche Zugehörigkeit zum Kanton Thurgau bestand, erfolgt eine Gewichtung des beweglichen Vermögens.

Rückrechnung Liegenschaftswert auf kantonales Niveau:

Fr. 360'000 : 120% - Fr. 360'000 = - Fr. 60'000 (vgl. StP 2 Nr. 7 Steuerausscheidung: Interkantonale Repartitionswerte).Im Kanton Thurgau wird somit ein Vermögen von Fr. 131'400 besteuert.

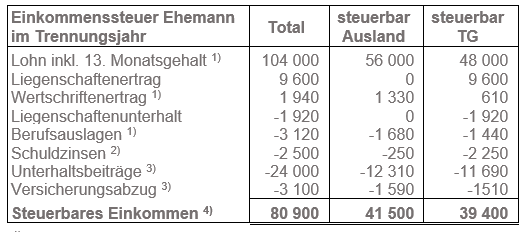

2.3. Kanton Thurgau: Einkommenssteuer vom 1.1. bis 31.12. (Trennungsjahr)

Das bis zum 30. Juni erzielte Erwerbseinkommen (samt Berufsauslagen 3%) sowie die bis zu diesem Zeitpunkt fälligen Wertschriftenerträge werden dem Kanton Thurgau zugeteilt (infolge persönlicher Zugehörigkeit). Die danach erzielten Erwerbs- und Wertschrifteneinkünfte werden Deutschland zugeteilt.

Grundsätzlich werden die Berufsauslagen dort zugeteilt, wo sie angefallen sind. Bei der Berufspauschale wird im Verhältnis der zugeteilten Erwerbseinkünfte aufgeteilt.Die Schuldzinsen werden nach Lage der Aktiven auf die Steuerdomizile Thurgau und Ausland verteilt.

Die geleisteten Unterhaltsbeiträge sowie der Versicherungsabzug werden im Verhältnis zu den übrigen Reineinkünften verteilt.

Im Kanton Thurgau wird somit ein Einkommen von Fr. 39'400 zum Satz von Fr. 80'900 besteuert.

3. Getrennte Veranlagung Ehefrau

3.1. Allgemeines

Die weiterhin im Kanton Thurgau wohnende Ehefrau wird im Trennungsjahr für ihr Reineinkommen und Reinvermögen für die ganze Steuerperiode getrennt veranlagt.

Das Reineinkommen und das Reinvermögen des Ehemannes bis zum Trennungsdatum wird für die Bemessung nicht berücksichtigt.

Als Alleinerziehende hat sie Anspruch auf das Vollsplitting (vgl. StP 37 Nr. 1 Berechnung Einkommenssteuer ) sowie die Zuteilung der Steuerfreibeträge für die minderjährigen Kinder.

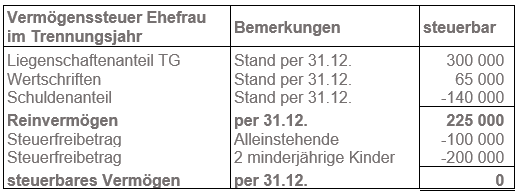

3.2. Kanton Thurgau: Vermögenssteuer vom 1.1. bis 31.12. (Trennungsjahr)

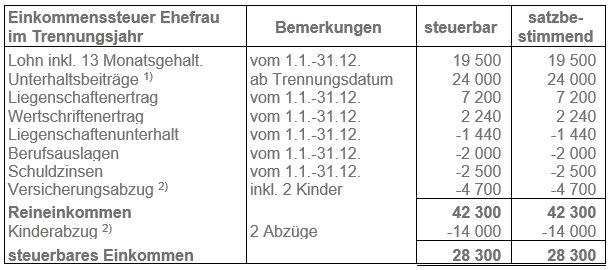

3.3. Kanton Thurgau: Einkommenssteuer vom 1.1. bis 31.12. (Trennungsjahr)

Für die unentgeltliche Überlassung der Liegenschaft hat die Ehefrau den Mietwertanteil des Ehemannes zusätzlich als Unterhaltsbeitrag zu versteuern.

Für die Festlegung der Versicherungsabzüge und der Kinderabzüge sind die Verhältnisse am Ende der Steuerperiode massgebend.