StP 2 Nr. 8 Steuerausscheidung: Kauf oder Verkauf eines Privatgrundstücks

1. Allgemeines

Bei Begründung oder Aufhebung eines Nebensteuerdomizils infolge Kauf oder Verkauf eines Grundstücks gilt die Einheit der Steuerperiode. Die Steuerpflicht dauert vom 1.1. - 31.12. der Steuerperiode (vgl. StP 55 Nr. 2 Bemessung bei ganz- oder unterjähriger Steuerpflicht). Für die Steuerausscheidung erfolgt bei Kauf oder Verkauf eines Grundstückes im interkantonalen Verhältnis eine Gewichtung aufgrund der tatsächlichen Besitzesdauer während der Steuerperiode.

2. Kauf eines Privatgrundstückes

2.1. Grundsatz

Beim Kauf eines Grundstückes wird der betreffende Repartitionswert mit der Besitzesdauer gewichtet (vgl. StP 2 Nr. 7 Steuerausscheidung: Interkantonale Repartitionswerte). Der gewichtete Vermögenswert wird sodann dem Belegenheitskanton zugeteilt (vgl. nachfolgendes Beispiel). Der in der Steuerperiode erzielte Ertrag und die Gewinnungskosten (Unterhalts- und Verwaltungskosten) des betreffenden Grundstückes werden objektmässig dem Belegenheitskanton zugeteilt. Die Zuteilung der Schulden und Schuldzinsen erfolgt dagegen im Verhältnis der den Kantonen zugeteilten Aktiven am Ende der Steuerperiode.

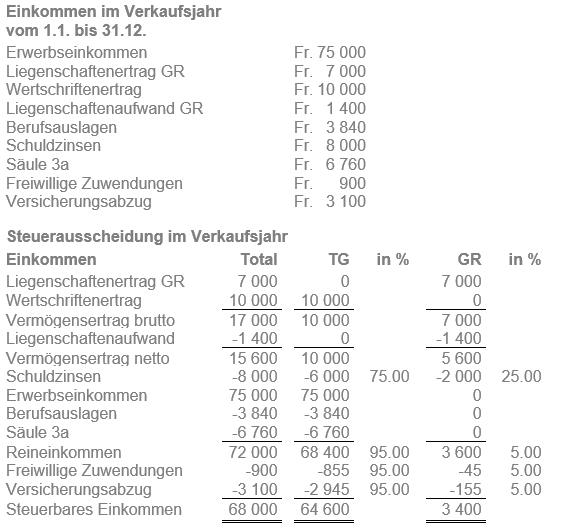

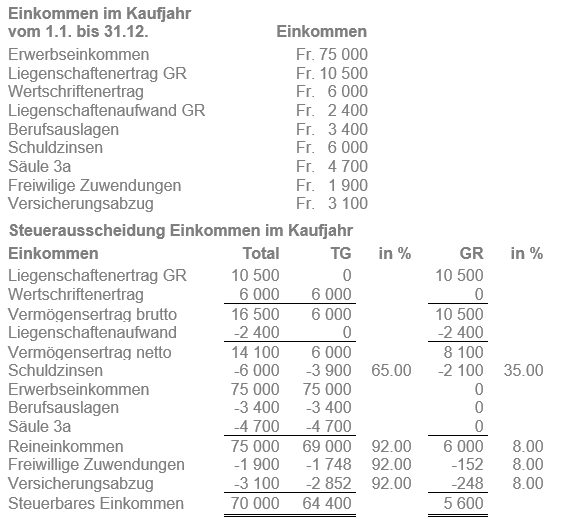

2.2. Beispiel mit Repartitionswerten ab 2019 ff.

Kauf einer Liegenschaft im Kanton Graubünden am 1. Juli Der Repartitionswert des Kantons Graubünden beträgt 140%:

Gewichtung Liegenschaft nach Besitzdauer = Fr. 420 000 : 360 x 180 = Fr. 210 000

Angleichung auf Niveau TG/Zuteilung auf beteiligte Kantone nach Besitzdauer:

Repartitionsabschlag = Fr. 420 000 : 120% - Fr. 420 000 = - Fr. 70 000

Zuteilung - Fr. 70 000 : 360 x 180 = - Fr. 35 000 je auf TG und GR

3. Verkauf eines Privatgrundstückes

3.1. Grundsatz

Beim Verkauf eines Grundstückes wird der betreffende Repartitionswert (vgl. StP 2 Nr. 7) dem Belegenheitskanton zugeteilt. Für die Zuteilung der Vermögenswerte wird sodann der Repartitionswert mit der Besitzesdauer gewichtet. Der Repartitionswert abzüglich dem gewichteten Vermögenswert ergibt den Korrekturwert für die Steuerausscheidung (vgl. nachfolgendes Beispiel).

Der dem Spezialsteuerdomizil zugeteilte Bruttovermögensanteil kann in bestimmten Fällen der Höhe des Vermögens am Ende der Steuerperiode entsprechen oder grösser sein. In diesem Fall wird dem Spezialsteuerdomizil maximal die Höhe des Bruttovermögens am Ende der Steuerperiode zugeteilt; das Hauptsteuerdomizil erhält dagegen keinen Vermögensanteil zugewiesen.

Existieren mehrere Spezialsteuerdomizile, übernimmt der Kanton, in dem sich die verkaufte Liegenschaft befunden hat, den Teil, der zu Lasten des Hauptsteuerdomizils geht und dessen Bruttovermögensanteil übersteigt.

Der in der Steuerperiode erzielte Ertrag und die Gewinnungskosten (Unterhalts- und Verwaltungskosten) des betreffenden Grundstückes werden objektmässig dem Belegenheitskanton zugeteilt.

Das Besteuerungsrecht für allfällige Veräusserungsgewinne (vgl. StP 2 Nr. 20) auf unbeweglichem Privatvermögen steht ebenfalls ausschliesslich dem Belegenheitskanton zu. Die Zuteilung der Schulden und Schuldzinsen erfolgt dagegen im Verhältnis der den Kantonen zugeteilten Aktiven am Ende der Steuerperiode.

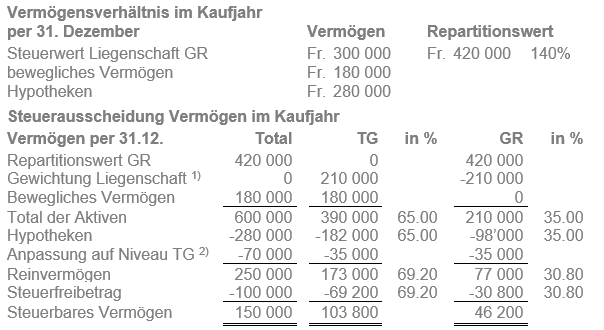

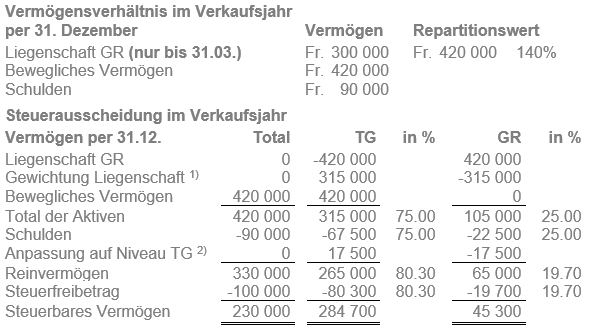

3.2. Beispiel mit Repartitionswerten ab 2019 ff.

Verkauf einer Liegenschaft im Kanton Graubünden per 31. März. Der Repartitions-wert des Kantons Graubünden beträgt 140%:

Gewichtung Liegenschaft: (Fr. 300 000 x 140%) : 360 x 90 = Fr. 105 000

- Korrekturwert: Fr. 420 000 - Fr. 105 000 = Fr. 315 000Angleichung auf Niveau TG/Zuteilung auf beteiligte Kantone nach Besitzdauer:

- Repartitionsabschlag = Fr. 420 000 : 120% - Fr. 420 000 = - Fr. 70 000

- Zuteilung Fr. 70'000 : 360 x 90 = Fr. 17'500 zu Gunsten TG und zu Lasten GR