StP 55 Nr. 5 Wegzug Selbständigerwerbender: Beispiel Satzbestimmung

1. Sachverhalt

Eine steuerpflichtige Person gibt ihre selbständige Erwerbstätigkeit per 31. Juli auf und verlegt ihren Wohnsitz per 1. August ins Ausland.

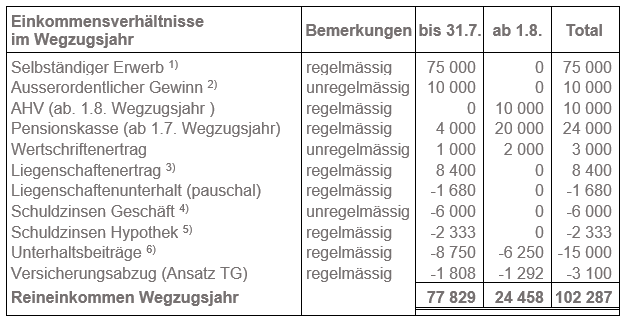

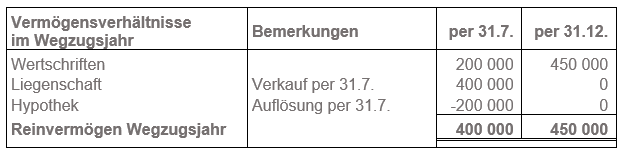

Die Einkommens- und Vermögensverhältnisse zeigen folgendes Bild:

Das Geschäftsjahr dauerte jeweils vom 1. Oktober bis 30. September.

Aufgrund der Geschäftsaufgabe erstellt die steuerpflichtige Person einen unter-jährigen Geschäftsabschluss vom 1. Oktober des vorangegangenen Jahres bis 31. Juli des Wegzugsjahres (10 Monate). Der ordentliche Gewinn beträgt Fr. 75'000.Im Geschäftsabschluss per 31. Juli des Wegzugsjahres ist ein ausserordentlicher Gewinn von Fr. 10'000 ausgewiesen.

Die steuerpflichtige Person verkauft ihre Liegenschaft im Kanton Thurgau per 31.07. des Wegzugsjahres (Eigenmietwert pro Jahr = Fr. 14'400).

Schuldzinsen auf Geschäftsschulden im letzten Geschäftsabschluss.

Zinstermine Hypothek Liegenschaft TG: 31.3., 30.6., 31.7. (Auflösung Hyp.).

Unterhaltsbeiträge an geschiedenen Ehegatten gemäss Scheidungsurteil.

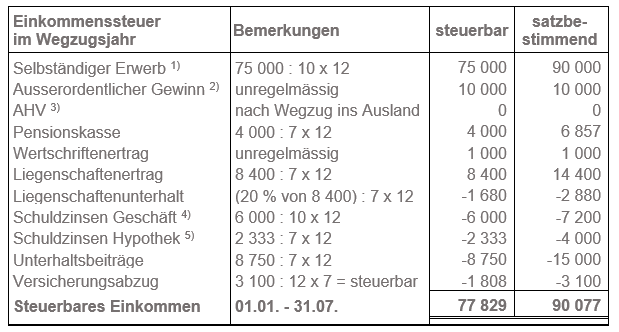

2. Steuerbares und satzbestimmendes Einkommen vom 1.1. bis 31.7. des Wegzugsjahres

Bei unterjähriger Steuerpflicht und unterjährigem Geschäftsjahr werden die ordentlichen Gewinne für die Satzbestimmung auf zwölf Monate umgerechnet. Die Dauer des Geschäftsjahres übersteigt die Dauer der Steuerpflicht, weshalb die Umrechung aufgrund der Dauer des Geschäftsjahres erfolgt. Bei Vorliegen eines überjährigen Geschäftsjahres würde dagegen für die Satzbestimmung keine Umrechung vorgenommen werden.

Ausserordentliche Erträge aus selbständiger Tätigkeit werden für die Satzbestimmung nie hochgerechnet.

Die Einkünfte aus der AHV werden nicht berücksichtigt, da sie erst nach dem Wegzug ins Ausland erzielt werden.

Die Zinsen auf den Geschäftsschulden werden für die Satzbestimmung aufgrund der Dauer des Geschäftsjahres hochgerechnet (gleich wie ordentlicher Geschäftsgewinn).

Die bis zum Wegzug tatsächlich bezahlten Hypothekarzinsen werden für die Satzbestimmung aufgrund der Dauer der Steuerpflicht hochgerechnet.

3. Bemessung Vermögenssteuer

Reinvermögen per 31.07. des Wegzugsjahres Fr. 400'000

Steuerfreibetrag ./. Fr. 100'000

Steuerbares Vermögen per 31.07. des Wegzugsjahres Fr. 300'000

Vom steuerbaren Vermögen wird die einfache Steuer für ein Jahr berechnet. Diese wird mit der Dauer der Steuerpflicht gewichtet (einfache Jahressteuer : 12 x 7).