StP 31 Nr. 1 Ersatzbeschaffung von Anlagevermögen

1. Allgemeines

Bei der Veräusserung von betriebsnotwendigem Anlagevermögen, können gemäss § 31 StG und Artikel 30 Absatz 1 DBG die stillen Reserven auf die als Ersatz erworbenen Anlagegüter übertragen werden.

Voraussetzung dafür ist, dass die Ersatzobjekte (kumulativ):

betriebsnotwendig sind;

sich in der Schweiz befinden;

dem gleichen Betrieb dienen.

Anlagevermögen können nicht nur körperliche Gegenstände darstellen, sondern auch immaterielle Werte wie Patente, Lizenzen, Goodwil etc. Nicht geltend gemacht werden kann der Steueraufschubstatbestand der Ersatzbeschaffung für Güter des Umlaufsvermögens.

Ausgenommen bei Liegenschaften (vgl. Ziff 3) besteht keine Notwendigkeit, dass die Reinvestition in funktionell gleiche Ersatzobjekte erfolgt.

Gemäss § 80 StG und Artikel 64 DBG sind die Bestimmungen von § 31 StG bzw. Artikel 30 Absatz 1 DBG sinngemäss auch bei juristischen Personen anwendbar.

2. Betriebsnotwendigkeit

Als betriebsnotwendig gilt nur Anlagevermögen, das dem Betrieb unmittelbar dient; ausgeschlossen sind insbesondere Vermögensteile, die dem Unternehmen nur als Vermögensanlage oder nur durch ihren Ertrag dienen.

Das Erfordernis der Betriebsnotwendigkeit gilt sowohl für das veräusserte als auch für das neu erworbene Anlagegut.

3. Ersatz von unbeweglichem Anlagevermögen

Bei der Ersatzbeschaffung einer betriebsnotwendigen Liegenschaft im Anlagevermögen erfolgt ein Steueraufschub nur, soweit der Erlös innert angemessener Frist zum Erwerb eines Ersatzobjektes in der Schweiz verwendet wird.

Bei einer Kapitalanlageliegenschaft handelt es sich nicht um betriebsnotwendiges Anlagevermögen, weshalb eine Ersatzbeschaffung ausgeschlossen ist (gilt auch bei Immobiliengesellschaften).

Beim Ersatz von unbeweglichen Anlagevermögen (Liegenschaften) durch bewegliches Anlagevermögen kann die Ersatzbeschaffung nicht geltend gemacht werden. Der auf der Liegenschaft realisierte Buchgewinn wird diesfalls ungeachtet der Ersatzbeschaffung im Zeitpunkt der Veräusserung besteuert. Dabei unterliegt bei Selbständigerwerbenden der Buchgewinn sowohl bei den Staats- und Gemeindesteuern als auch bei der direkten Bundessteuer der Einkommenssteuer.

Bei juristischen Personen unterliegt der Buchgewinn sowohl kantonal als auch beim Bund der Gewinnsteuer.

Bis und mit Steuerperiode 2013 galt bei den Staats- und Gemeindesteuern noch das monistische System. Der Wertzuwachs auf den Geschäftsgrundstücken von Selbständigerwerbenden unterlag bis dahin der Grundstückgewinnsteuer.

4. Aufgeschobene Ersatzbeschaffung

Findet die Ersatzbeschaffung nicht im gleichen Geschäftsjahr statt, so kann im Um-fang der stillen Reserven eine Rückstellung gebildet werden.

Die Rückstellung ist innert angemessener Frist (in der Regel 2 Jahre) zur Abschreibung auf dem Ersatzobjekt zu verwenden oder andernfalls zu Gunsten der Erfolgsrechnung aufzulösen.

5. Umfang des Steueraufschubs

5.1. Grundsatz

Der Steueraufschubtatbestand der Ersatzbeschaffung liegt nur vor, wenn der in das Ersatzobjekt reinvestierte Betrag den Buchwert des veräusserten Anlageguts über-steigt (absolute Methode). Dabei darf der Buchwert des Ersatzobjektes im Endergebnis nicht tiefer sein, als jener des ersetzten Anlageguts.

5.2. Beispiel

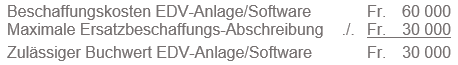

X betreibt ein Transportunternehmen mit Sitz im Kanton Thurgau. Er veräussert in der Steuerperiode 2014 einen Lastenzug für Fr. 80'000 (Buchwert Fr. 30'000). In der Höhe des Kapitalgewinns von Fr. 50'000 bildet er eine Ersatzbeschaffungsrückstellung. In der Steuerperiode 2015 erwirbt er für sein Unternehmen eine neue EDV-Anlage sowie Software zum Preise von Fr. 60'000.

Die Ersatzbeschaffung ist grundsätzlich zu akzeptieren, weil:

sowohl der Lastenzug, als auch die EDV-Anlage betriebsnotwendig sind und sich innerhalb der Schweiz befinden;

die in der Steuerperiode 2014 gebildete Ersatzbeschaffungsrückstellung innert angemessener Frist zur Abschreibung auf dem Ersatzobjekt verwendet wird.

Da die Ersatzbeschaffung nach in Kraft treten des Artikels 30 Absatz 1 DBG erfolgt, gelten die vorgängigen Ausführungen auch bezüglich der direkten Bundessteuer.

Nach der absoluten Methode bei der Ersatzbeschaffung darf der Buchwert des Ersatzobjektes nicht tiefer sein als jener des ersetzten Anlageguts.

Von der Ersatzbeschaffungsrückstellung von Fr. 50'000 können somit Fr. 30'000 für die Abschreibung auf dem Ersatzobjekt verwendet werden. Die restlichen Fr. 20'000 der Ersatzbeschaffungsrückstellung sind erfolgswirksam aufzulösen.