StP 2 Nr. 23 Steuerausscheidung juristischer Personen: Ausscheidung von Verlusten im interkantonalen Verhältnis

1. Betriebsstättenverlust bei Gesamtgewinn der Unternehmung

1.1. Behandlung bei Quotenermittlung nach direkter Methode

Wird der Gesamtgewinn nach der direkten Methode aufgeteilt und weist eine der Betriebsstätten (gemäss Betriebsstättenbuchhaltung) einen Verlust auf, erhalten nur die übrigen Betriebsstätten je einen Anteil am Gesamtgewinn zugeteilt.

Die Zuteilung des Gesamtgewinns erfolgt dabei im Verhältnis der positiven Geschäftsergebnisse (vgl. Ziff. 2.3 StP 2 Nr. 22 Quotenermittlung bei interkantonalen Unternehmungen). Betriebsstätten, die mit Verlust arbeiten, erhalten keinen Anteil am Gesamtgewinn zugewiesen.

1.2. Behandlung bei Quotenermittlung nach indirekter Methode

Erfolgt die Aufteilung des Gesamtgewinns nach der indirekten Methode (also nach Hilfsfaktoren), erhalten stets sämtliche Betriebsstätten einen Anteil am Gewinn. Dies gilt auch für die Betriebsstätten, die mit Verlust arbeiten (vgl. Ziff. 3.3 StP 2 Nr. 22 Quotenermittlung bei interkantonalen Unternehmungen).

1.3. Im internationalen Verhältnis

Bezüglich der Behandlung von Verlusten und Gewinnungskostenüberschüssen im internationalen Verhältnis gelten die Ausführungen in der Weisung StP 2 Nr. 27 Steuerausscheidung juristischer Personen: im internationalen Verhältnis.

2. Gesamtverluste

Liegt bei einer juristischen Person im interkantonalen Verhältnis ein Gesamtverlust vor, kann keiner der beteiligten Kantone einen Gewinn besteuern.

Dabei ist zu beachten, dass in jedem beteiligten Kanton das Gesamtergebnis einer interkantonalen Unternehmung nach den dort geltenden steuerrechtlichen Bestimmungen berechnet wird.

3. Behandlung Verlustvorträge

Gemäss § 82 StG können Verlustüberschüsse aus den sieben der Steuerperiode vorangegangenen Steuerjahren vom Gesamtgewinn abgezogen werden.

Im interkantonalen Verhältnis wird grundsätzlich die Gesamtverlustverrechnungsmethode angewandt. Dies bedeutet, dass ein Gewinn erst nach Verrechnung mit Vorjahresverlusten wieder auf die beteiligten Kantone verteilt werden kann.

4. Vermeidung von Ausscheidungsverlusten

Verluste und Gewinnungskostenüberschüsse werden in erster Linie mit im gleichen Kanton steuerbaren Gewinnen und Erträgen verrechnet. Nicht im gleichen Kanton verrechenbare Verluste und Gewinnungskostenüberschüsse schmälern das nach Quoten zu verteilende Betriebsergebnis.

Ein negatives Gesamtbetriebsergebnis ist von den Kantonen mit Kapitalanlageliegenschaften zu Lasten der dort steuerbaren Erträge und Veräusserungsgewinne zu übernehmen, zuerst von jenen, in denen sich Betriebsstätten befinden, dann von den reinen Liegenschaftskantonen. Das negative Gesamtbetriebsergebnis wird dabei im Verhältnis der den betroffenen Kantonen zugewiesenen Gewinne verlegt. Die Verrechnung mit allfälligen Grundstückgewinnen erfolgt ungeachtet, ob solche Gewinne vom Liegenschaftskanton mit der Gewinn- oder mit der Grundstückgewinnsteuer erfasst werden.

Die Übernahme von Verlusten und Gewinnungskostenüberschüssen ist definitiv. Weder das Hauptsteuerdomizil noch die Neben- oder Spezialsteuerdomizile belasten Verluste und Gewinnungskostenüberschüsse, die sie von einem anderen Steuerdomizil übernommen haben, an diese zurück.

5. Gewinnungskostenüberschuss im sekundären und Spezialsteuerdomizil

5.1. Ausgangslage

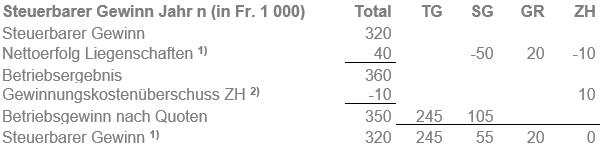

Die Kapitalgesellschaft hat ihr Hauptsteuerdomizil im Kanton Thurgau und ein sekundäres Steuerdomizil (Betriebsstätte mit Kapitalanlageliegenschaft) in St. Gallen. Zudem besitzt sie Kapitalanlageliegenschaften in Zürich und Graubünden.

Der Gesamtgewinn im Jahr n beträgt Fr. 320'000. Der Gewinnungskostenüberschuss der Kapitalanlageliegenschaft St. Gallen wird mit Fr. 50'000 und derjenige der Kapitalanlageliegenschaft Zürich mit Fr. 10'000 ausgewiesen. Für die Kapitalanlageliegenschaft im Kanton Graubünden wird ein Nettoertrag von Fr. 20'000 erzielt.

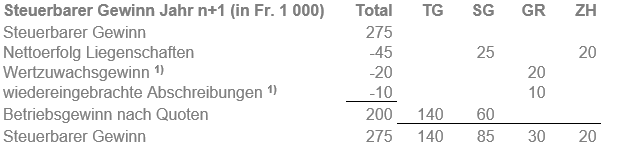

Der Gesamtgewinn im Jahr n+1 beträgt Fr. 275'000. Die Kapitalanlageliegenschaft Graubünden wird mit einem Gewinn von Fr. 30'000 verkauft (Fr. 10'000 wiedereingebrachte Abschreibungen und Fr. 20'000 Wertzuwachsgewinn). Nettoertrag der weiteren Kapitalanlageliegenschaften: Zürich Fr. 20'000; St. Gallen Fr. 25'000. Die Ausscheidung des Betriebsgewinns erfolgt nach quotaler indirekter Methode (Jahr n und Jahr n+1: 70% TG / 30% SG).

5.2. Ausscheidung steuerbarer Gewinn Geschäftsjahr n

Sind dem Belegenheitskanton noch weitere Einkünfte zur Besteuerung zugewiesen (andere Liegenschaften, Betriebsstätten), so ist der Gewinnungskostenüberschuss zunächst mit diesen Einkünften zu verrechnen.

Gewinnungskostenüberschüsse und Kapitalverluste auf Liegenschaften schmälern bei juristischen Personen das nach Quoten zu verteilende Betriebsergebnis.

5.3. Ausscheidung steuerbarer Gewinn Geschäftsjahr n+1

Es handelt sich um eine Kapitalanlageliegenschaft, weshalb der Wertzuwachsgewinn und die wiedereingebrachten Abschreibungen dem Belegenheitskanton zur Besteuerung zugewiesen werden.

6. Kapitalverlust am Spezialsteuerdomizil

6.1. Ausgangslage

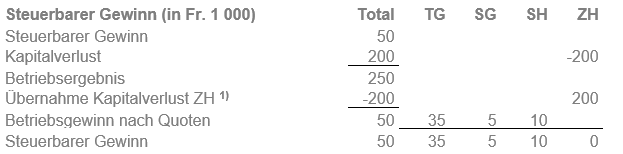

Die Kapitalgesellschaft hat ihr Hauptsteuerdomizil im Kanton Thurgau, sekundäre Steuerdomizile (Betriebsstätten) in St. Gallen und Schaffhausen und ein Spezialsteuerdomizil (Kapitalanlageliegenschaft) in Zürich.

Der Gesamtgewinn im betreffenden Geschäftsjahr beträgt Fr. 50'000. Die Zürcher Kapitalanlageliegenschaft wurde mit einem Verlust von Fr. 200'000 verkauft.

Die Ausscheidung des Betriebsgewinns erfolgt nach der quotalen indirekten Methode (70% TG / 10% SG / 20% SH).

6.2. Ausscheidung steuerbarer Gewinn

Ein Kapitalverlust im Spezialsteuerdomizil schmälert, soweit dort keine weiteren Einkünfte vorhanden sind, das nach Quoten zu verteilende Betriebsergebnis.

7. Betriebsverlust, Kapitalgewinn am Hauptsteuerdomizil

7.1. Ausgangslage

Die Kapitalgesellschaft hat ihr Hauptsteuerdomizil im Kanton Thurgau, wo sich auch eine Kapitalanlageliegenschaft befindet, und ein sekundäres Steuerdomizil (Betriebsstätte) in St. Gallen.

Der Gesamtgewinn im betreffenden Geschäftsjahr beträgt Fr. 800'000. Die Thurgauer Kapitalanlageliegenschaft wurde mit einem Gewinn von Fr. 1'200'000 verkauft (Fr. 1'000'000 Wertzuwachs; Fr. 200'000 wiedereingebrachte Abschreibungen).

Die Ausscheidung des Betriebsgewinns erfolgt nach der quotalen indirekten Methode (75% TG / 25 % SG).

7.2. Ausscheidung steuerbarer Gewinn

Beim veräusserten Grundstück handelt es sich um eine Kapitalanlageliegenschaft, weshalb sowohl der Wertzuwachsgewinn als auch die wiedereingebrachten Abschreibungen dem Belegenheitskanton zugewiesen werden (vgl. StP 2 Nr. 24 Steuerausscheidung juristischer Personen: Wertzuwachs und Buchgewinn, Ziff. 2).

Der Gesamtbetriebsverlust wird definitiv mit dem Kapitalgewinn im Sitzkanton Thurgau verrechnet. Der übernommene Betriebsverlust im Kanton St. Gallen kann in den Folgejahren nicht an diesen zurück belastet werden bzw. kann nicht mit allfällig dort anfallenden Betriebsgewinnen späterer Jahre verrechnet werden.

8. Betriebsverlust, Kapitalgewinn am sekundären und Spezialsteuerdomizil

8.1. Ausgangslage

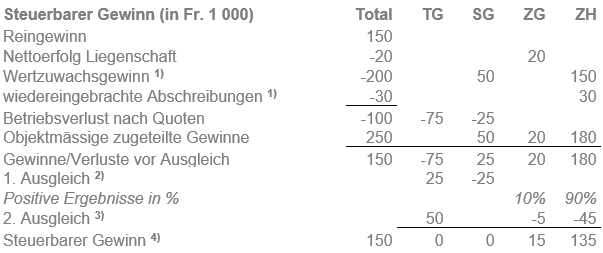

Die Kapitalgesellschaft hat ihr Hauptsteuerdomizil im Kanton Thurgau, ein sekundäres Steuerdomizil (Betriebsstätte) in St. Gallen und Spezialsteuerdomizile (Kapitalanlageliegenschaften) in Zug und Zürich.

Der Gesamtgewinn im betreffenden Geschäftsjahr beträgt Fr. 150'000. Die St. Galler Betriebsliegenschaft wurde mit einem Gewinn von Fr. 80'000 verkauft (Fr. 50'000 Wertzuwachsgewinn; Fr. 30'000 wiedereingebrachte Abschreibungen). Die Zuger Kapitalanlageliegenschaft weist einen Nettoertrag von Fr. 20'000 aus. Die Zürcher Kapitalanlageliegenschaft wurde mit einem Gewinn von Fr. 180'000 verkauft (Fr. 150'000 Wertzuwachsgewinn; Fr. 30'000 wiedereingebrachte Abschreibungen).

Die Ausscheidung des Betriebsgewinns erfolgt nach der quotalen indirekten Methode (75% TG / 25% SG).

8.2. Ausscheidung steuerbarer Gewinn

Wertzuwachsgewinn und wiedereingebrachte Abschreibungen einer Kapitalanlageliegenschaft in einem reinen Liegenschaftskanton werden grundsätzlich diesem zur Besteuerung zugewiesen. Dagegen werden wiedereingebrachte Abschreibungen auf einer Betriebsliegenschaft quotal auf Sitz und Betriebsstätte aufgeteilt.

Der Gesamtbetriebsverlust (inkl. wiedereingebrachte Abschreibungen auf der Betriebsliegenschaft) ist in erster Line auf jene Kantone mit Liegenschaften zu verlegen, die zugleich Betriebsstätten aufweisen.

Nur wenn die Liegenschaftserträge in den Betriebsstättekantonen nicht ausreichen, sind die reinen Liegenschaftskantone im Verhältnis der Nettoerträge zur Verlustdeckung verpflichtet.

Rekapitulation der übernommenen Verluste:

SG

Als Betriebsstättekanton hat St. Gallen den eigenen Betriebsverlust von -25 mit dem Wertzuwachsgewinn von 50 auf der verkauften Liegenschaft zu verrechnen. In der Höhe des verbleibenden Wertzuwachsgewinns von 25 erfolgt eine Verrechnung mit dem Betriebsverlust des Kantons Thurgau.ZG

Der Liegenschaftskanton Zug verrechnet den von den Betriebsstättekantonen im Verhältnis der Nettoerträge übernommene Verlust von 5 mit dem ordentlichen Liegenschaftserfolg von 20.ZH

Der Liegenschaftskanton Zürich verrechnet den von den Betriebsstättekantonen im Verhältnis der Nettoerträge übernommenen Verlust von 45 in erster Linie mit den wiedereingebrachten Abschreibungen und in zweiter Linie mit dem Wertzuwachsgewinn. Vorliegend kann er somit keine wiedereingebrachten Abschreibungen, sondern nur einen Wertzuwachsgewinn von 135 besteuern.

9. Immobiliengesellschaft mit Verlustvortrag

9.1. Ausgangslage

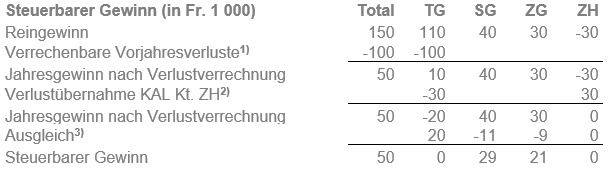

Die Kapitalgesellschaft (reine Immobiliengesellschaft) hat ihr Hauptsteuerdomizil und Kapitalanlageliegenschaften im Kanton Thurgau und je ein Spezialsteuerdomizil (Kapitalanlageliegenschaften) in St. Gallen, Zug und Zürich.

Der Gesamtgewinn im betreffenden Geschäftsjahr beträgt Fr. 150'000. Aus dem vorangegangenen Geschäftsjahr besteht existiert ein verrechenbarer Vorjahresverlust von Fr. 100'000. Die St. Galler Kapitalanlageliegenschaft weist einen Nettoertrag von Fr. 40'000, die Zuger Kapitalanlageliegenschaft einen solchen von Fr. 30'000 und die Zürcher Kapitalanlageliegenschaft einen Verlust von Fr. 30'000 aus.

9.2. Ausscheidung steuerbarer Gewinn

Verrechenbare Vorjahresverluste sind durch den Sitzkanton zu übernehmen.

Verluste aus Spezialsteuerdomizilen sind durch den Sitzkanton zu übernehmen.

Ein negatives Ergebnis des Sitzkantons (nach Berücksichtigung der verrechenbaren Vorjahresverluste und nach Verlustübernahme der Spezialsteuerdomizile) ist im Verhältnis der positiven Ergebnisse auf die anderen Steuerdomizile zu verlegen.