StP 188a Nr. 2 Steuergutschriften für minderjährige Kinder

1. Allgemeines

Gemäss § 188a Absatz 2 StG haben steuerpflichtige Personen mit Wohnsitz im Kanton bei den Staats- und Gemeindesteuern für jedes minderjährige Kind, für welches sie einen Sozialabzug nach § 36 Absatz 2 Ziffer 1 StG geltend machen können, Anspruch auf eine Steuergutschrift von CHF 100.-.

2. Anspruchsvoraussetzungen

2.1. Wohnsitz im Kanton Thurgau

Nur steuerpflichtige Personen, deren Wohnsitz bzw. ihr Hauptsteuerdomizil sich im Kanton Thurgau befindet, haben Anspruch auf Steuergutschriften.

2.2. Stichtagsprinzip

Massgebend für die Frage, ob eine Steuergutschrift gewährt werden kann, sind in der Regel die Verhältnisse am 31. Dezember eines Kalenderjahres (Stichtagsprinzip, vgl. StP 36 Nr. 1 Sozialabzüge). Endet die Steuerpflicht vor Ablauf der Steuerperiode, gilt das Datum am Ende der Steuerpflicht als massgebender Stichtag.

Bei gemeinsamer elterlicher Sorge von getrennt besteuerten Elternteilen ohne gemeinsamen Haushalt gilt die Regelung von § 12a Absatz 2 StV analog (vgl. StP 36 Nr. 6 Kinder- und Ausbildungsabzüge bei getrennt besteuerten Eltern). Erfolgt aufgrund dieser Verordnungsbestimmung eine hälftige Aufteilung der Kinderabzüge auf die beiden Elternteile, wird auch die Steuergutschrift je hälftig beiden Elternteilen zugesprochen.

3. Gutschrift, keine Auszahlung

3.1. Grundsatz

Gemäss § 188a Absatz 3 StG wird die Steuergutschrift auf den mit der Schlussrechnung eröffneten definitiven Steuerbetrag angerechnet.

Verbleibt nach Verrechnung der Steuergutschrift kein Steuerbetrag, erfolgt keine Auszahlung des Differenzbetrags. Nicht ausgeschöpfte Steuergutschriften können auch nicht auf die Folgeperioden vorgetragen werden.

Keine Anrechnung erfolgt an die Feuerwehrersatzabgabe, die in jedem Fall geschuldet bleibt.

3.2. Beispiele

Ausgangslage für Beispiele 1 und 2

Herr und Frau Roth sind verheiratet und unbeschränkt im Kanton Thurgau steuerpflichtig. Sie haben zwei gemeinsame Kinder, welche minderjährig sind und in ihrem Haushalt leben, für welche sie je einen Sozialabzug geltend machen können.

Beispiel 1: Steuerbetrag Schlussrechnung grösser als Steuergutschrift

Steuerbetrag gemäss definitiver Schlussrechnung 2022 CHF 5'400.00

Steuergutschrift pro minderjähriges Kind (2 x CHF 100) ./. CHF 200.00

Geschuldeter Betrag CHF 5'200.00

Beispiel 2: Steuerbetrag Schlussrechnung kleiner als Steuergutschrift

Steuerbetrag gemäss definitiver Schlussrechnung 2022 CHF 100.00

Feuerwehrersatzabgabe CHF 50.00

Steuergutschrift pro minderjähriges Kind (2 x Fr. 100), maximal jedoch

in der Höhe des Steuerbetrags für die Staats- und Gemeindesteuern ./. CHF 100.00

Geschuldeter Betrag CHF 50.00

Herr und Frau Roth zahlen somit noch die Feuerwehrersatzabgabe von CHF 50.00.

Der nicht mit den Staats- und Gemeindesteuern verrechnete Differenzbetrag von CHF 100.00 aus der Steuergutschrift wird weder ausbezahlt noch in der Folgeperiode berücksichtigt.

Ausnahme:

Sofern Herr und Frau Roth im Kanton Thurgau noch ein sekundäres Steuerdomizil ausweisen, kann der Differenzbetrag aus der Steuergutschrift auf einem offenen Steuerbetrag in dieser Gemeinde angerechnet werden. Bei mehreren sekundären Steuerdomizilen im Kanton Thurgau trägt dasjenige Steuerdomizil mit dem höchsten Steuerbetrag eine nicht oder nicht vollständig mit dem Steuerbetrag des Thurgauer Hauptsteuerdomizils verrechnete Steuergutschrift. Reicht dieser Steuerbetrag für die Verrechnung auch nicht aus, trägt dasjenige Thurgauer Steuerdomizil mit dem nächsthöchsten Steuerbetrag die noch nicht vollständig verrechnete Steuergutschrift.

4. Sachliche und örtliche Zuständigkeit

Als Bezugsmassnahme liegt die Gewährung der Steuergutschrift in der Zuständigkeit der Gemeindesteuerämter bzw. Gemeindebezugsbehörden. Rechtsmittel gegen Steuergutschriften richten sich nach den Bestimmungen von § 191a StG. Örtlich ist die Bezugsbehörde der jeweiligen Wohnsitzgemeinde der Anspruchsteller zuständig.

5. Beginn und Ende der unbeschränkten Steuerpflicht

5.1. Grundsatz

Bei Beginn und Ende der unbeschränkten Steuerpflicht während der Steuerperiode wird die Steuergutschrift im Verhältnis der Dauer der Steuerpflicht gewährt (§ 46b Abs. 2 StV).

Begründen steuerpflichtige Personen, welche im Kanton Thurgau unbeschränkt steuerpflichtig sind, in einem anderen Kanton eine beschränkte Steuerpflicht, sind Steuergutschriften –sofern ein Anspruch darauf besteht– im vollen Umfang auf den "Thurgauer" Steuerbetrag anzurechnen.

5.2. Beispiele

Zuzug aus dem Ausland

Herr Weiss zieht mit seiner Familie per 1.7.2022 vom Ausland in den Kanton Thurgau, wo er seinen Wohnsitz und die unbeschränkte Steuerpflicht begründet. Er hat drei minderjährige Kinder, für die er einen Sozialabzug geltend machen kann.

Berechnung Steuergutschrift:

3 x CHF 100.- x 180/360 (Dauer der Steuerpflicht) = CHF 150.-

Wegzug ins Ausland

Herr Weiss wandert mit seiner Familie per 30.9.2022 ins Ausland aus Er hat drei minderjährige Kinder, für die er einen Sozialabzug geltend machen kann. Die unbeschränkte Steuerpflicht in der Schweiz und im Kanton Thurgau endet per 30.9.2022.

Berechnung Steuergutschrift:

3 x CHF 100.- x 270/360 (Dauer der Steuerpflicht) = CHF 225.-

Zu- und Wegzug im interkantonalen Verhältnis

Im interkantonalen Verhältnis richtet sich die Gewährung der Steuergutschrift nach dem Grundsatz der Einheit der Steuerperiode (§ 46b Abs. 2 StV).

Zuzug aus anderem Kanton

Herr Weiss zieht mit seinen drei minderjährigen Kindern am 1.12.2022 vom Kanton Zürich in den Kanton Thurgau. Er wird für die ganze Steuerperiode 2022 im Kanton Thurgau steuerpflichtig. Der Kanton Zürich hat für die Wegzugsperiode kein Besteuerungsrecht. Demnach sind Herrn Weiss die Steuergutschriften im vollen Umfang zu gewähren, auch wenn er erst gegen Ende Jahr seinen Wohnsitz in den Kanton Thurgau verlegt hat.Wegzug in anderen Kanton

Herr Weiss zieht mit seiner Familie am 1.12.2022 in den Kanton Zürich. Aufgrund der Einheit der Steuerperiode ist der Kanton Zürich für die ganze Steuerperiode 2022 zuständig; der Kanton Thurgau kann keinen Steueranspruch geltend machen. Somit besteht in der Wegzugsperiode auch kein Anspruch auf Steuergutschriften.

6. Steuergutschriften bei Quellensteuerpflicht

Quellensteuerpflichtige mit Wohnsitz im Kanton Thurgau haben ebenfalls Anspruch auf Steuergutschriften, wenn sie die entsprechenden Voraussetzungen erfüllen. Sie haben den entsprechenden Anspruch bis Ende März des auf die Fälligkeit der steuerbaren Leistung folgenden Kalenderjahres bei der zuständigen Bezugsbehörde geltend zu machen (§ 46b Abs. 3 StV).

Bei einer allfälligen nachträglichen ordentlichen Veranlagung erfolgt die Steuergutschrift gemäss Ziffer 3 dieser Weisung.

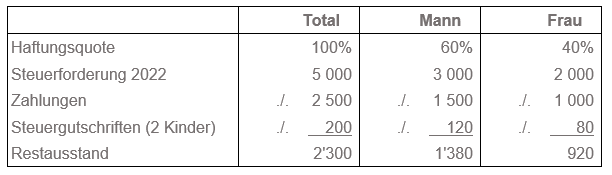

7. Steuergutschriften bei Steuerteilung

7.1. Grundsatz

Steuergutschriften sind analog Zahlungen für die gemeinsame Steuerpflicht zu behandeln, d.h. sie werden im Verhältnis der Haftungsquote angerechnet.

7.2. Beispiel

Ein Ehepaar mit zwei nicht volljährigen Kindern trennt sich per 1.7.2023. Die Steuerforderung 2022 beläuft sich auf CHF 5'000 (exkl. Kindergutschriften). Vor dem Trennungszeitpunkt hat das Ehepaar CHF 2'500.- an die provisorische Steuerforderung 2023 gezahlt. Die Haftungsquote beträgt 60/40.