StP 36 Nr. 1 Sozialabzüge

1. Staats- und Gemeindesteuern

Die persönlichen Verhältnisse sind im Tarif berücksichtigt, weshalb im geltenden Steuergesetz keine persönlichen Sozialabzüge vorgesehen sind.

Gemäss § 36 Absatz 2 Ziffer 2 StG können die folgenden Sozialabzüge geltend gemacht werden:

Kinder- und Ausbildungsabzug (StP 36 Nr. 2 Kinder- und Ausbildungsabzüge und StP 36 Nr. 6 Kinder- und Ausbildungsabzüge bei getrennt besteuerten Eltern),

Unterstützungsabzug (StP 36 Nr. 3 Unterstützungsabzug);

Abzug für im AHV-Alter stehende, erwerbsunfähige oder verwitwete Steuerpflichtige (StP 36 Nr. 4 Abzüge für im AHV-Alter stehende, erwerbsunfähige oder verwitwete Steuerpflichtige).

Für die Festsetzung der Sozialabzüge sind die Verhältnisse am Ende der Steuerperiode oder der Steuerpflicht massgebend (vgl. Ziff. 3 nachfolgend).

Besteht die Steuerpflicht nur während eines Teils der Steuerperiode, werden die Sozialabzüge anteilig nach Massgabe der Dauer der Steuerpflicht gewährt. Für die Bestimmung des Steuersatzes werden sie jedoch, gemäss § 36 Absatz 4 StG, vollständig berücksichtigt.

2. Direkte Bundessteuer

Gemäss Artikel 35 Absatz 1 Bst. c DBG können gemeinsam steuerpflichtige Personen bei der direkten Bundessteuer einen Sozialabzug tätigen.

Daneben können die folgenden Sozialabzüge geltend gemacht werden:

Kinderabzug (StP 36 Nr. 2 Kinder- und Ausbildungsabzüge),

Unterstützungsabzug (StP 36 Nr. 3 Unterstützungsabzug).

3. Stichtagsprinzip

Gemäss § 36 Absatz 3 StG und Artikel 35 Absatz 2 DBG sind für die Festsetzung der Sozialabzüge grundsätzlich die Verhältnisse am Ende der Steuerperiode oder der Steuerpflicht massgebend.

Hat der Steuerpflichtige aufgrund der Verhältnisse am Ende der Steuerperiode bzw. der Steuerpflicht Anspruch auf einen entsprechenden Sozialabzug, wird dieser für die gesamte Steuerperiode gewährt.

Besteht aufgrund der Verhältnisse am Ende der Steuerperiode kein Anspruch auf einen entsprechenden Sozialabzug, wird dieser für die gesamte Steuerperiode nicht gewährt. Eine anteilsmässige Gewährung der Sozialabzüge ist nicht möglich (siehe aber Zuteilung bei getrennt besteuerten Eltern im Jahr des Eintritts der Volljährigkeit des Kindes, Ziff. 3.1 in StP 36 Nr. 6 Kinder- und Ausbildungsabzüge bei getrennt besteuerten Eltern).

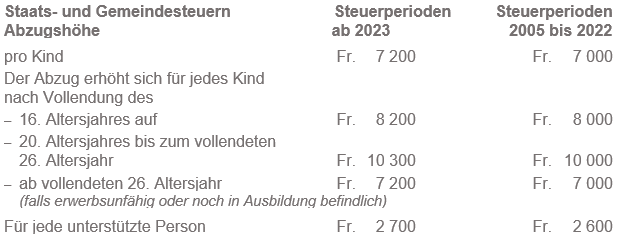

4. Abzugshöhe

4.1. Allgemeines

Bei den Sozialabzügen erfolgt sowohl bei den Staats- und Gemeindesteuern als auch bei der direkten Bundessteuer periodisch regelmässig ein gesetzlich festgelegter Ausgleich der kalten Progression.

4.2. Kinder-, Ausbildungs- und Unterstützungsabzüge

*Bei der Ermässigung vom Steuerbetrag handelt es sich nicht um einen Sozialabzug, sondern um eine tarifarische Massnahme (Elterntarif). Die Ermässigung ist hier nur der besseren Übersicht halber aufgeführt. Detaillierte Ausführungen dazu finden Sie in der Weisung StP 37 Nr. 1 Berechnung Einkommenssteuer.

Detaillierte Ausführungen zu den Kinder- und Ausbildungsabzügen, insbesondere zu den Voraussetzungen sowie der Zuteilung bei nicht gemeinsam besteuerten Eltern, finden Sie in den Weisungen StP 36 Nr. 2 Kinder- und Ausbildungsabzüge und StP 36 Nr. 6 Kinder- und Ausbildungsabzüge bei getrennt besteuerten Eltern.

Bezüglich der Unterstützungsabzüge finden Sie detaillierte Ausführungen, insbesondere zu den Voraussetzungen, in der Weisung StP 36 Nr. 3 Unterstützungsabzug.

4.3. Sozialabzug für gemeinsam steuerpflichtige Personen