StP 127 Nr. 1 Wirtschaftliche Handänderung

1. Allgemeines

Rechtsgeschäfte, die hinsichtlich der Verfügungsgewalt über Grundstücke tatsächlich und wirtschaftlich wie eine Veräusserung wirken, gelten gemäss § 127 Absatz 2 StG als Veräusserung.

Eine solche wirtschaftliche Handänderung liegt gemäss § 27 StV vor, wenn die Verfügungsgewalt über ein Grundstück die Hand wechselt, ohne dass ein Eintrag im Grundbuch erfolgt. Dies kann beispielsweise der Fall sein, wenn eine beherrschende Beteiligung an einer Immobiliengesellschaft veräussert wird (§ 27 Ziff. 1 StV).

Ebenso ist der Tatbestand der wirtschaftlichen Handänderung bei sogenannten Kettengeschäften erfüllt (§ 27 Ziff. 2 - 4 StV, vgl. Ziffer 2.2 nachfolgend).

Der Steuerpflichtige hat jede steuerbegründende Veräusserung, die nicht durch Eintragung im Grundbuch erfolgt, innert 30 Tagen der Veranlagungsbehörde schriftlich zu melden (§ 170 StG).

2. Voraussetzungen

2.1. Veräusserung von beherrschender Beteiligung an Immobiliengesellschaft

2.1.1. Veräusserung von Mehrheitsbeteiligungen

Eine wirtschaftliche Handänderung liegt vor bei der Veräusserung von Mehrheitsbeteiligungen an einer Immobiliengesellschaft, wodurch der Veräusserer dem Erwerber die Herrschaft über die Gesellschaft verschafft. Als Mehrheitsbeteiligung gilt in der Regel eine Beteiligung von mehr als 50 %.

Für die Beurteilung der Frage, ob eine Minderheits- oder Mehrheitsbeteiligung die Hand gewechselt hat, sind die Stimmrechtsverhältnisse im Zeitpunkt der wirtschaftlichen Handänderung massgebend.

In wirtschaftlicher Hinsicht wirken der Erwerb der beherrschenden Beteiligung, respektive die Übertragung der Beherrschung an der Gesellschaft, wie die Übertragung der Gesellschaftsgrundstücke selbst.

Die Veräusserung der Mehrheitsbeteiligung an einer Betriebsgesellschaft ist dagegen keine wirtschaftliche Handänderung (vgl. Ziff. 2.1.3).

Bei einer Transponierung oder indirekten Teilliquidation können ebenfalls wirtschaftliche Handänderungen vorliegen.

2.1.2. Veräusserung von Minderheitsbeteiligungen

Nicht nur der Verkauf von Mehrheitsbeteiligungen, sondern auch die Veräusserung von mehreren Minderheitsbeteiligungen, die im Paket eine Mehrheitsbeteiligung bilden, erfüllt den Tatbestand der wirtschaftlichen Handänderung, sofern die Veräusserer zusammenwirken.

Wird eine tranchenweise und/oder zeitlich gestaffelte Veräusserung einer Mehrheitsbeteiligung vereinbart, so werden die einzelnen Tranchen zusammengerechnet, auch wenn diese für sich allein unter 50 % zu stehen kommen (siehe auch Richner/Frei/ Kaufmann/Rohner, Kommentar zum Zürcher Steuergesetz, 4. Aufl., Zürich 2021, § 216 N 100).

2.1.3. Abgrenzung Immobiliengesellschaft - Betriebsgesellschaft

Ein Aktienkäufer, der sich eine mehrheitliche Beteiligung an einer Betriebsgesellschaft verschafft, will in der Regel eine weitgehende Beherrschung des gesamten Unternehmens erlangen. Ein nur nebensächliches Motiv ist in diesem Fall, die Verfügungsmacht über Gesellschaftsgrundstücke zu erwerben. Die Liegenschaften einer Betriebsgesellschaft bilden lediglich die sachliche Grundlage für den vordergründig wesentlichen Geschäftsbetrieb.

Eine Gesellschaft charakterisiert sich dann als Immobiliengesellschaft, wenn ihr Zweck ausschliesslich oder mindestens zur Hauptsache im Erwerb, der Verwaltung, dem Wiederverkauf und der Überbauung von Grundstücken besteht. Entscheidend für die Qualifikation als Immobilien- oder Betriebsgesellschaft sind die tatsächlichen Verhältnisse aufgrund der Geschäftstätigkeit zum Zeitpunkt der Beteiligungsveräusserung bzw. des Wechsels der tatsächlichen und wirtschaftlichen Verfügungsgewalt und der Blickwinkel des Erwerbers.

Wirtschaftlich betrachtet handelt es sich um eine Immobiliengesellschaft, wenn der

Erwerber der Aktienmehrheit einer Betriebsgesellschaft am bisherigen Geschäftsbetrieb von vornherein kein oder höchstens ein nebensächliches Interesse hat;

Erwerber sich mit dem Aktienkauf vor allem die Verfügungsgewalt über die Gesellschaftsgrundstücke sichert;

Kaufpreis sich im Wesentlichen nach dem Grundstückswert bestimmt.

2.1.4. Immobilienholdinggesellschaften

Gesellschaften, deren Aktiven mehrheitlich aus beherrschenden Beteiligungen an Immobiliengesellschaften bestehen, qualifizieren ebenfalls als Immobiliengesellschaften (Zweifel/Hunziker/Margraf/Oesterhelt, Schweizerisches Grundstückgewinnsteuerrecht, Zürich 2021, § 6 N 77).

2.1.5. Gesellschaften mit Mehrheitsbeteiligung an einer Immobiliengesellschaft

Holdinggesellschaften mit nur untergeordnetem Anteil an Beteiligungen an Immobiliengesellschaften qualifizieren nicht als Immobiliengesellschaften im Sinne von § 27 StV. Wird daher eine beherrschende Beteiligung an einer Holdinggesellschaft veräussert, die neben Immobiliengesellschaften auch noch Beteiligungen an Betriebsgesellschaften hält, liegt in Bezug auf die mitveräusserte Immobiliengesellschaft keine wirtschaftliche Handänderung vor, sofern die Immobilienbeteiligungen weniger als die Hälfte des Beteiligungsportfolios ausmachen (Streubesitz wird dabei ausgeklammert). Würde das in der Beteiligung an der Immobiliengesellschaft verkörperte Grundeigentum direkt gehalten, wäre bei der entsprechenden Gesellschaft ebenfalls nicht von einer Immobiliengesellschaft auszugehen.

Wird eine Betriebsgesellschaft veräussert, welche über eine Mehrheitsbeteiligung an einer Immobiliengesellschaft verfügt, wird bei dieser Veräusserung keine wirtschaftliche Handänderung zu Grunde gelegt (Mäusli-Allenspach, Wirtschaftliche Handänderung beim Verkauf einer Holdinggesellschaft – quid iuris? in: Mäusli-Allenspach/ Beusch (Hrsg.), Steuern und Recht – Steuerrecht - Liber amicorum für Martin Zweifel, Basel 2013, 123 ff., 130). Dies vor dem Hintergrund, dass bei direktem Grundeigentum der Betriebsgesellschaft mangels Qualifikation als Immobiliengesellschaft ebenfalls keine wirtschaftliche Handänderung angenommen würde. Sind bei einer konsolidierten Betrachtungsweise jedoch die Erträge der Betriebsgesellschaft gegenüber den Erträgen der Immobiliengesellschaft als untergeordnet zu betrachten, qualifiziert die "Betriebsgesellschaft" gleichwohl als Immobiliengesellschaft.

Wird im Geschäftsvermögensbereich einer juristischen Person eine Mehrheitsbeteiligung an einer Immobiliengesellschaft veräussert, so wird gestützt auf § 86a StG kein Beteiligungsabzug gewährt (siehe auch StP 86a Nr. 1 Veräusserung Mehrheitsbeteiligung an Immobiliengesellschaft durch Kapitalgesellschaft oder Genossenschaft). Analog dazu ist der Teilbesteuerungsabzug gemäss § 20b Abs. 3 StG bei Veräusserungen von Mehrheitsbeteiligungen an einer Immobiliengesellschaft, welche dem Geschäftsvermögen einer natürlichen Person zugehörig ist, ausgeschlossen.

2.2. Kettengeschäfte

2.2.1. Tatbestand

Bei sogenannten Kettengeschäften schliesst der Veräusserer mit einem Käufer einen öffentlich beurkundeten Kaufvertrag über ein Grundstück ab. Dieser wird jedoch nicht grundbuchamtlich vollzogen.

Der ursprüngliche Käufer lässt nun einen Dritten in den Kaufvertrag eintreten. Dies kann aufgrund einer Substitutionsklausel, der entgeltlichen Übertragung eines Kauf- oder Rückkaufrechtes an einem Grundstück oder aufgrund des Verzichts auf ein Kauf- oder Rückkaufrechts gegen Entgelt erfolgen (siehe die nicht abschliessende Aufzählung in § 27 StV).

Wesentlich ist, dass der ursprüngliche Käufer eine quasieigentümerähnliche Stellung innehat und gestützt darauf wie ein Eigentümer über das Grundstück verfügen kann. Die wirtschaftliche Verfügungsgewalt geht in der Regel mittels obligatorischer Verpflichtung (siehe § 27 Ziff. 2 - 4 StV) über; dieser Übergang kann aber auch mittels blosser Duldung des Eigentümers erfolgen.

Der Tatbestand ist erfüllt, wenn der Dritte mit dem Veräusserer den Kaufvertrag eingeht und diesen auch grundbuchamtlich vollzieht.

Beim Kettengeschäft werden folgende Transaktionen besteuert:

Kaufvertrag Veräusserer / Käufer = erste wirtschaftliche Handänderung

Vertragseintritt (Käufer / Dritter) = zweite wirtschaftliche Handänderung.

Die zivilrechtliche und grundbuchamtlich vollzogene Handänderung bleibt hingegen steuerfrei.

2.2.2. Beispiel

A (Veräusserer) schliesst mit B einen öffentlich beurkundeten Kaufvertrag über ein Grundstück über CHF 2'800'000 ab (Anlagenkosten von CHF 1'500'000).

Mit öffentlich beurkundetem Nachtrag zum Kaufvertrag wird vereinbart, dass anstelle von B neu C als Käufer in den Kaufvertrag eintritt. C bezahlt an B CHF 300'000. In der Folge erwirbt C von A das entsprechende Grundstück.

Die erste wirtschaftliche Handänderung erfolgt beim Verkauf von A an B und die zweite beim Verkauf von B an C. Die zivilrechtliche Handänderung zwischen A und C bleibt hingegen steuerlich unbeachtlich.

a) Bemessung Grundstückgewinnsteuer

erste wirtschaftliche Handänderung (A an B)

Kaufpreis gem. öffentlich beurkundetem Kaufvertrag CHF 2'800'000

Anlagekosten ./. CHF 1'500'000

Grundstückgewinn CHF 1'300'000zweite wirtschaftliche Handänderung (B an C)

Kaufpreis gem. öffentlich beurkundetem Kaufvertrag CHF 2'800'000

Entgelt für Vertragseintritt CHF 300'000

Anlagekosten ./. CHF 2'800'000

Grundstückgewinn CHF 300'000

b) Bemessung Handänderungssteuer

erste wirtschaftliche Handänderung (A an B)

Kaufpreis gem. öffentlich beurkundetem Kaufvertrag CHF 2'800'000

Handänderungssteuer 1% auf CHF 2'800'000zweite wirtschaftliche Handänderung (B an C)

Kaufpreis gem. öffentlich beurkundetem Kaufvertrag CHF 2'800'000

Entgelt für Vertragseintritt CHF 300'000

massgebender Kaufpreis CHF 3'100'000

Handänderungssteuer 1% auf CHF 3'100'000

3. Steuerliche Behandlung

3.1. Veräusserer ist eine natürliche Person

Ist der Veräusserer eine natürliche Person und waren die veräusserten Beteiligungen an der Immobiliengesellschaft in deren Privatvermögen, unterliegt der Veräusserungsgewinn der Grundstückgewinnsteuer gemäss § 126 StG.

Handelt es sich bei den veräusserten Beteiligungen um Geschäftsvermögen einer natürlichen Person, unterliegt der Veräusserungsgewinn der Einkommenssteuer (ohne Teilbesteuerungsabzug, vgl. StP 20b Nr. 1 Teilbesteuerung der Einkünfte aus qualifizierenden Beteiligungen im Geschäftsvermögen).

Bei einer Transponierung (StP 22a Nr. 2 Transponierung) wird ebenfalls von einer wirtschaftlichen Handänderung ausgegangen. Dabei wird vom Verkehrswert der Liegenschaften zum Zeitpunkt der Einbringung der Anteile ausgegangen.

3.2. Veräusserin ist eine juristische Person

Bezüglich der Steuerfolgen bei der Veräusserung von Mehrheitsbeteiligungen durch eine juristische Person wird grundsätzlich verwiesen auf StP 86a Nr. 1 Veräusserung Mehrheitsbeteiligung an Immobiliengesellschaft durch Kapitalgesellschaft oder Genossenschaft.

Ist der Veräusserer eine gemäss § 75 Absatz 1 Ziffern 4 bis 8 StG von der Steuerpflicht befreite juristische Person, unterliegt der Veräusserungsgewinn der Grundstückgewinnsteuer gemäss § 126 StG.

3.3. Handänderungssteuer

a) Grundsatz

Bei einer wirtschaftlichen Handänderung unterliegt die Veräusserung gemäss § 137 Absatz 2 StG der Handänderungssteuer unabhängig davon, ob der Veräusserer eine natürliche oder eine juristische Person ist.

b) Bemessung

Die Handänderungssteuer wird nicht vom blossen Aktienverkaufspreis, sondern vom Veräusserungserlös der Liegenschaft berechnet (vgl. Ziff. 4.1).

c) Immobiliengesellschaft

"Eine Immobiliengesellschaft liegt dann vor, wenn der Zweck der Gesellschaft zur Hauptsache im Erwerb, in der Verwaltung und dem Wiederverkauf von Grundstücken besteht. Hingegen wird gemäss bewährter Rechtsprechung der Übergang der Anteile an einer Betriebsgesellschaft nicht mit der Handänderungssteuer erfasst, da die Verfügungsmacht über die Grundstücke bei einer Betriebsgesellschaft lediglich Ausfluss der viel weitergehenden Beherrschung des gesamten Unternehmens ist, die der Käufer mit dem Erwerb der Aktien erlangt" (BGer 2C_1040/2014, E. 2.4.1).

Im Weiteren kann auf die Ausführungen in den Ziffern 2.1.4 und 2.1.5 verwiesen werden.

d) Erwerberoptik

Bei der Handänderungssteuer gilt eine konsequente Erwerberoptik. Daher müssen die Tatbestandselemente der wirtschaftlichen Handänderung bei der Handänderungssteuer bei der erwerbenden Partei erfüllt sein. Nur wenn die erwerbende Partei eine Mehrheitsbeteiligung an einer Immobiliengesellschaft erwirbt, unterliegt diese Transaktion der Handänderungssteuer. Ebenso, wenn die erwerbende Partei durch einen Zukauf über eine Mehrheitsbeteiligung verfügt (Oesterhelt/Fracheboud, in: Zweifel/Beusch/Oesterhelt (Hrsg.), Kommentar zum Schweizerischen Steuerrecht – Immobiliensteuern, Basel 2021, § 5 N 161). Wirken einzelne Erwerber beim Erwerb zusammen, werden die erworbenen Beteiligungsquoten zusammengerechnet.

Wird eine Mehrheitsbeteiligung an einer Betriebsgesellschaft erworben, wobei feststeht, dass die erwerbende Person nurmehr an den Liegenschaften interessiert ist und den Betrieb zeitnah zum Erwerb abspaltet, veräussert oder einstellt, ist vor dem Hintergrund der Erwerberoptik gleichwohl von einer wirtschaftlichen Handänderung auszugehen (BGer 2C_1040/2014, E. 2.4.3).

e) Erwerb im Konzernverbund

Wirtschaftliche Handänderungen sind grundsätzlich auch im Konzernverbund denkbar, da mangels Konzernsteuerrecht eine beteiligungsbezogene und keine konsolidierte Betrachtungsweise zur Anwendung gelangt. Bei einer Transponierung einer Immobiliengesellschaft ist grundsätzlich der Tatbestand der wirtschaftlichen Handänderung gegeben (Entscheid der Steuerrekurskommission STRE.2018.189 vom 23.7.2019).

Kann ein Umstrukturierungstatbestand angerufen werden, bleiben wirtschaftliche Handänderungen gestützt auf Artikel 103 FusG i.V.m. § 138 Absatz 3 StG steuerfrei. Da es sich bei der Handänderungssteuer um eine Rechtsverkehrssteuer handelt, kann die Steuerfreiheit von der Handänderungssteuer infolge Umstrukturierung auch dann zum Tragen kommen, wenn nicht alle, für die einkommens- oder gewinnsteuerspezifischen Steueraufschubsvoraussetzungen erfüllt sind (Oesterhelt, in: Zweifel/ Beusch/Riedweg/Oesterhelt (Hrsg.), Umstrukturierungen, Basel 2016, § 16 N 19 ff.).

3.4. Direkte Bundessteuer

Die wirtschaftliche Handänderung stellt bei der direkten Bundessteuer keinen Realisationstatbestand dar und wird daher auch nicht besteuert.

3.5. Bei der veräusserten Immobiliengesellschaft

Bei der „veräusserten“ Immobiliengesellschaft wird der aufgrund der wirtschaftlichen Handänderung besteuerte Wertzuwachsgewinn kantonal als besteuerte stille Reserve nachgetragen.

3.6. Steuerfolgen bei Kettengeschäften

Bezüglich der Steuerfolgen wird auf die Ausführungen unter Ziffer 2.2.2 dieser Weisung verwiesen. Die Berechnung der Besitzesdauer ist beschrieben in Ziffer 3 in StP 131 Nr. 1 Grundstückgewinn.

4. Gewinnermittlung

4.1. Erlösberechnung

Der bei der Veräusserung einer Beteiligung an einer Immobiliengesellschaft grundstückgewinnsteuerrelevante Erlös ist auf der Grundlage des Aktienpreises zu ermitteln, wobei die folgende Berechnungsformel anzuwenden ist (Kaufpreisallokation):

Verkaufspreis der Aktien / Anteilsrechte an der Immobiliengesellschaft

+ übernommenes Fremdkapital

./. nicht liegenschaftliche Werte

= grundstücksteuerrelevanter Erlös

Werden nicht 100% der Aktien veräussert, ist die entsprechende Berechnung nur im Verhältnis der veräusserten Beteiligungsquote vorzunehmen.

Nicht als Fremdkapitalpositionen zu berücksichtigen sind direkt mit den Grundstücken der Immobiliengesellschaft zusammenhängende Positionen wie Wertberichtigungen oder Rückstellungen, welche den Wert der Liegenschaften vermindern (Schüpfer/Betschart, Kauf und Verkauf von Immobiliengesellschaften, Der Schweizer Treuhänder 5/2005, S. 400).

Zu den nicht liegenschaftlichen Werten sind auch stille Reserven auf nicht immobilen Aktiven zu rechnen (Schüpfer/Betschart, Kauf und Verkauf von Immobiliengesellschaften, Der Schweizer Treuhänder 5/2005, S. 400).

Hält die veräusserte Immobiliengesellschaft verschiedene Grundstücke in ihrem Eigentum, ist der aufgrund der Kaufpreisallokation ermittelte Erlös auf die entsprechenden Grundstücke aufzuteilen (gesonderte Gewinnermittlung). Dabei ist primär auf die vertragliche Vereinbarung zwischen den Parteien abzustellen. Die entsprechende Aufteilung kann mittels folgender Berechnung plausibilisiert werden (Schüpfer/Betschart, S. 401):

Verkehrswert der einzelnen Liegenschaft

--------------------------------------------- x grundstückrelevanter Erlös = Erlös einzelne Liegenschaft

Verkehrswerte sämtlicher Liegenschaften

4.2. Anlagekosten

Auch in Bezug auf wirtschaftliche Handänderungen sind die Anlagekosten gemäss § 133 StG heranzuziehen. Dies schliesst auch die Anwendung des Ersatzwertes gemäss § 133 Absatz 5 StG ein.

Hat bereits eine steuerbegründende wirtschaftliche Handänderung stattgefunden, ist in Bezug auf die damals bereits im Eigentum stehenden Grundstücke ebenfalls eine Rückrechnung des damaligen Kaufpreises vorzunehmen, um den Wertzuwachsgewinn ermitteln zu können. Dabei ist das Kongruenzprinzip zu beachten, sodass Grundstücke, welche von der Immobiliengesellschaft seither verkauft worden sind, zu einer Kaufpreisminderung führen. Wurden seither Grundstücke dazu erworben, sind diese mit den Anlagekosten zu berücksichtigen (Erwerbspreis zuzüglich wertvermehrender Aufwendungen).

4.3 Fallbeispiel

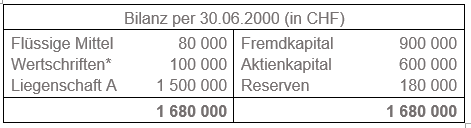

a) Kauf Immobiliengesellschaft

Die steuerpflichtige natürliche Person hat am 01.07.2000 sämtliche Aktien der Immobilien-AG für CHF 1 Mio gekauft.

* Stille Reserven von CHF 50'000.

Kaufpreisallokation Liegenschaft A bei Kauf im Jahr 2000

Aktienkaufpreis 1'000'000

+ Fremdkapital 900'000

./. nicht liegenschaftliche Werte 230'000

(Flüssige Mittel, Wertschriften inkl. stille Reserven)

= Verkehrswert Liegenschaft beim Kauf 1'670'000

b) Zukauf einer weiteren Liegenschaft

Die Immobilien-AG hat am 02.06.2012 die Liegenschaft B für insgesamt CHF 2 Mio. erworben.

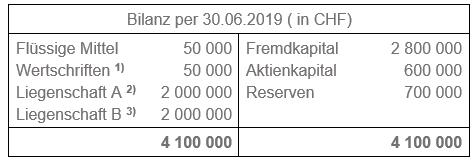

c) Veräusserung Immobiliengesellschaft

Am 01.07.2019 hat die steuerpflichtige natürliche Person sämtliche Aktien der Immobilien-AG für CHF 1.9 Mio veräussert.

1) Stille Reserven von CHF 10'000.

2) Inkl. wertvermehrende Aufwendungen von CHF 500'000.

Steuerwert Liegenschaft A: CHF 1.8 Mio. (53%)

3) Steuerwert Liegenschaft B: CHF 1.6 Mio. (47%)

Kaufpreisallokation Liegenschaften A und B bei Verkauf im Jahr 2019

Aktienverkaufspreis 1'900'000

+ Fremdkapital 2'800'000

./. nichtliegenschaftliche Werte 110'000

(Flüssige Mittel, Wertschriften inkl. stille Reserven)

= Verkehrswert Liegenschaft beim Verkauf 4'590'000

Gewinnermittlung Liegenschaft A

53% 2) von CHF 4'590'000 2'432'700

./. Verkehrswert beim Kauf 2000 1'670'000

./. wertvermehrende Aufwendungen 500'000

= steuerbarer Grundstückgewinn 262'700

Die Haltezeit wird ab der letzten steuerbegründenden Handänderung (Kauf Immobilien-AG 2000) berechnet.

Gewinnermittlung Liegenschaft B

47% 3) von CHF 4'590'000 2'157'300

./. Verkehrswert beim Kauf 2012 2'000'000

= steuerbarer Grundstückgewinn 157'300

Die Haltezeit wird ab der letzten steuerbegründenden Handänderung (Kauf Liegenschaft B 2012) berechnet.

d) Veräusserung Liegenschaft durch Immobiliengesellschaft

Die Immobilien-AG veräussert im Jahr 2021 Liegenschaft B für CHF 3 Mio.

Die Veräusserung der Liegenschaft durch die Immobilien-AG unterliegt der Gewinnsteuer. Dabei wird die Differenz zwischen Veräusserungserlös und Gewinnsteuerwert besteuert.

Gewinnermittlung Liegenschaft B

Veräusserungserlös Liegenschaft B 3'000'000

./. Gewinnsteuerwert Liegenschaft B 2'157'300

(2'000'000 + 157'300)

= steuerbarer Kapitalgewinn 842'700