StP 2 Nr. 17 Steuerausscheidung: Teilbesteuerungsverfahren bei qualifizierten Beteiligungen im Geschäftsvermögen

1. Teilbesteuerungsverfahren

Sowohl bei den Staats- und Gemeindesteuern als auch bei der direkten Bundessteuer gilt das Teilbesteuerungsverfahren.

Beim Teilbesteuerungsverfahren für qualifizierte Beteiligungen im Geschäftsvermögen werden aus solchen Beteiligungen erzielte Einkünfte nach Abzug des zurechenbaren Aufwandes nur zu 50% besteuert (vgl. StP 20b Nr. 1 Teilbesteuerung der Einkünfte aus qualifizierenden Beteiligungen im Geschäftsvermögen).

Verschiedene Kantone wenden ebenfalls das Teilbesteuerungsverfahren an, wobei die Abzugshöhe unterschiedlich ist. Andere Kantone wenden das Teilsatzverfahren an, bei welchem die Entlastung nicht über die Bemessung, sondern über den Tarif erfolgt. Im interkantonalen Verhältnis müssen zur Vermeidung von Besteuerungskollisionen, insbesondere bei der Schulden- und Schuldzinsenverteilung, diese unterschiedlichen kantonalen Bemessungen berücksichtigt werden.

2. Zuteilungsgrundsätze

2.1. Allgemeines

Das selbständige Erwerbseinkommen wird grundsätzlich dem Geschäftsort zugeteilt. In der Folge wird auch der Teilbesteuerungsabzug oder –zuschlag (bei Spartenverlust Beteiligung) dem Geschäftsort zugeteilt. Im interkantonalen und –kommunalen Verhältnis wird in einem ersten Schritt in der Steuerausscheidung das Einkommen aus selbständiger Tätigkeit vor Berücksichtigung der Teilbesteuerung eingesetzt. Erst nach Zuteilung der Reineinkünfte wird der Teilbesteuerungsabzug oder -zuschlag berücksichtigt.

Sind Betriebsstätten vorhanden, wird der Teilbesteuerungsabzug oder -zuschlag in der Regel nach Quoten zugeteilt (vgl. StP 2 Nr. 3 Steuerausscheidung). Keinen Anteil am Abzug oder Zuschlag wird den Nebensteuerdomizilen zugeteilt, welche nur Einkünfte aus Kapitalanlageliegenschaften im Geschäftsvermögen aufweisen.

2.2. Personengesellschaften

Bei Kollektiv- und Kommanditgesellschaften wird im interkantonalen Verhältnis derjenige Teil des Betriebseinkommens dem Hauptsteuerdomizil zugeteilt, der einer angemessenen Entschädigung für die persönliche Tätigkeit entspricht (Tätigkeitsentgelt (vgl. StP 2 Nr. 15 Steuerausscheidung: Tätigkeitsentgelte Selbständigerwerbender). Im interkommunalen Verhältnis (zwischen zwei Thurgauer Gemeinden) erfolgt die gleiche Zuteilung auch bei einer Einzelfirma.

Der Ertrag aus Beteiligungen im Geschäftsvermögen als Teil des Unternehmensgewinns wird im Verhältnis Tätigkeitsentgelt zu Gewinnanteil auf Hauptsteuerdomizil und Geschäftsort aufgeteilt. Entsprechend wird auch der Teilbesteuerungsabzug oder -zuschlag verhältnismässig auf Hauptsteuerdomizil und Geschäftsort verteilt.

2.3. Verluste

Entsteht infolge des Teilbesteuerungsabzugs am Geschäftsort (oder Betriebsstättenort) ein Verlust, wird damit wie folgt verfahren:

In erster Linie erfolgt die Verrechnung des Verlusts mit allfällig noch vorhandenen Einkünften einer Kapitalanlageliegenschaft im Geschäftsvermögen.

Ein danach verbleibender Verlust wird dem Hauptsteuerdomizil zugeteilt.

Verbleibt auch danach ein Verlust, wird dieser verhältnismässig auf diejenigen Kantone verteilt, welche noch positive Reineinkünfte aufweisen. Dabei erfolgt die Zuteilung im Verhältnis dieser Reineinkünfte.

Jeder Kanton veranlagt nach eigenem Recht (Teilbesteuerungs- oder Teilsatzverfahren). In anderen Kantonen aufgrund deren Recht entstandene Verluste werden nicht übernommen, wenn sich nach eigenem Recht kein Verlust ergibt.

3. Beispiele

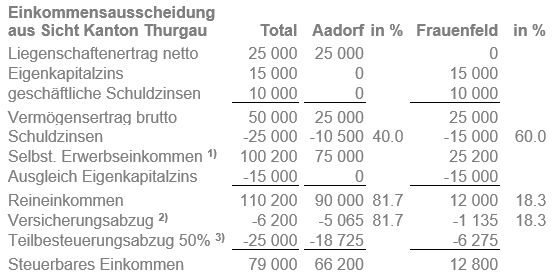

3.1. Ausscheidung bei Tätigkeitsentgelt

Verheirateter Selbständigerwerbender, Wohnsitz Aadorf, Geschäftsort Frauenfeld

Gesamterfolg Fr. 100'200, davon Fr. 50'200 Betriebsgewinn, Fr. 50'000 Nettobeteiligungserfolg (nach Abzug anrechenbare Aufwendungen, vgl. StP 20b Nr. 1 Teilbesteuerung der Einkünfte aus qualifizierenden Beteiligungen im Geschäftsvermögen)

Verbuchte geschäftliche Schuldzinsen Fr. 10'000; Eigenkapitalzins Fr. 15'000

Aktivenverhältnis: Aadorf 40%, Frauenfeld 60%

Zuteilung Tätigkeitsentgelt für Hauptsteuerdomizil (Höhe gemäss StP 2 Nr. 15 Steuerausscheidung: Tätigkeitsentgelte Selbständigerwerbender).

Bei Einzelfirmen wird dem Hauptsteuerdomizil nur im interkommunalen Verhältnis (zwischen zwei Thurgauer Gemeinden) ein Tätigkeitsentgelt zugeteilt. Bei Kollektiv- oder Kommanditgesellschaften erfolgt die Zuteilung eines Tätigkeitsentgelts sowohl im interkommunalen als auch im interkantonalen Verhältnis.Zuteilung Versicherungsabzug im Verhältnis Reineinkünfte.

Der Teilbesteuerungsabzug (50% von Fr. 50'000) wird erst nach Zuteilung der Einkünfte im Verhältnis Tätigkeitsentgelt zu restlichem Betriebserfolg zugeteilt.

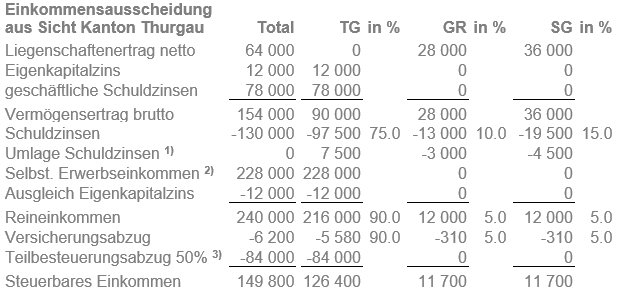

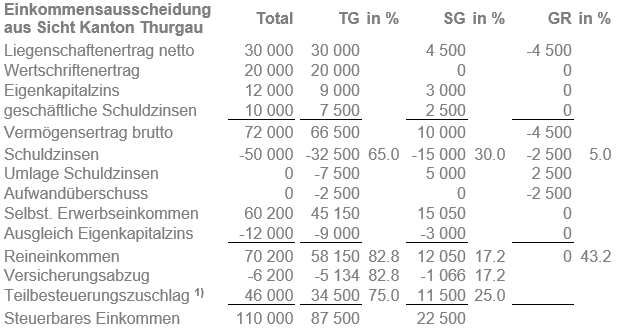

3.2. Teilbesteuerung ohne Verlust am Geschäftsort

Verheirateter Selbständigerwerbender, Wohnsitz/Geschäftsort Kanton Thurgau

Gesamterfolg Fr. 228'000, davon Fr. 168'000 Nettobeteiligungserfolg (nach Abzug anrechenbare Aufwendungen, vgl. StP 20b Nr. 1 Teilbesteuerung der Einkünfte aus qualifizierenden Beteiligungen im Geschäftsvermögen)

Verbuchte geschäftliche Schuldzinsen Fr. 78'000; Eigenkapitalzins Fr. 12'000

Liegenschaftenbesitz in den Kantonen St. Gallen und Graubünden; Aktivenverhältnis: Thurgau 75%, Graubünden 10%, St. Gallen 15%

Umlage Schuldzinsenüberschuss gemäss Aktivenverhältnis der Nebensteuerdomizile mit positivem Vermögensertrag.

In der Steuerausscheidung wird in einem ersten Schritt das Einkommen aus selbständiger Erwerbstätigkeit vor Berücksichtigung der Teilbesteuerung eingesetzt.

Der Teilbesteuerungsabzug (50% von Fr. 168'000) wird erst nach Zuteilung der Einkünfte und übrigen Abzüge dem Hauptsteuerdomizil zugeteilt.

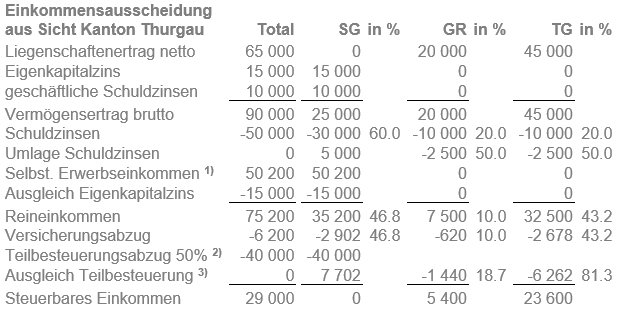

3.3. Teilbesteuerung ergibt Verlust am Geschäftsort

Verheirateter Selbständigerwerbender, Wohnsitz/Geschäftsort Kanton St. Gallen

Liegenschaften im Privatvermögen in den Kantonen Graubünden und Thurgau

Aktivenverhältnis: St. Gallen 60%, Graubünden 20%, Thurgau 20%

Gesamterfolg Betrieb Fr. 50'200: Fr. 29'800 Betriebsverlust und Fr. 80'000 Nettobeteiligungserfolg (nach Abzug anrechenbare Aufwendungen, vgl. StP 20b Nr. 1 Teilbesteuerung der Einkünfte aus qualifizierenden Beteiligungen im Geschäftsvermögen)

Verbuchte geschäftliche Schuldzinsen Fr. 10'000; Eigenkapitalzins Fr. 15'000

In der Steuerausscheidung wird in einem ersten Schritt das Einkommen aus selbständiger Erwerbstätigkeit vor Berücksichtigung Teilbesteuerungsabzug eingesetzt.

In Veranlagung und Steuerausscheidung des Kantons Thurgau wird der nach eigenem Recht geltende Abzug von 50% angewandt. Der Abzug (50% von Fr. 80'000) wird dem Geschäftsort erst nach Zuteilung der Einkünfte und übrigen Abzüge zugeteilt.

Der aufgrund des Teilbesteuerungsabzugs entstandene Verlust am Geschäftsort wird im Verhältnis der Reineinkünfte auf die beiden Nebensteuerdomizile Graubünden und Thurgau verteilt.

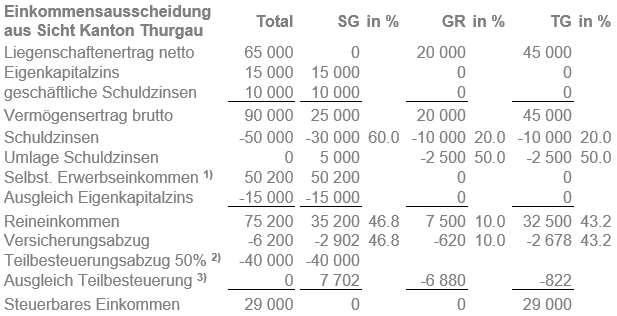

3.4. Teilbesteuerung ergibt Verlust am Geschäftsort

Verheirateter Selbständigerwerbender, Wohnsitz/Geschäftsort Kanton St. Gallen

Kanton Graubünden: Kapitalanlageliegenschaft im Geschäftsvermögen

Liegenschaft im Privatvermögen im Kanton Thurgau

Aktivenverhältnis: St. Gallen 60%, Graubünden 20%, Thurgau 20%

Gesamterfolg Betrieb Fr. 70'200: Fr. 29'800 Betriebsverlust, Fr. 20'000 Nettoerfolg Kapitalanlageliegenschaft im Geschäftsvermögen in Graubünden sowie Fr. 80'000 Nettobeteiligungserfolg (nach Abzug anrechenbare Aufwendungen)

Verbuchte geschäftliche Schuldzinsen Fr. 10'000; Eigenkapitalzins Fr. 15'000 (kein Eigenkapitalzins auf Kapitalanlageliegenschaft)

In der Steuerausscheidung wird in einem ersten Schritt das Einkommen aus selbständiger Erwerbstätigkeit vor Berücksichtigung Teilbesteuerungsabzug eingesetzt.

In Veranlagung und Steuerausscheidung des Kantons Thurgau wird der nach eigenem Recht geltende Abzug von 50% angewandt.

Der Abzug (50% von Fr. 80'000) wird dem Geschäftsort erst nach Zuteilung der Einkünfte und übrigen Abzüge zugeteilt.Im Kanton Graubünden sind noch (geschäftliche) Einkünfte aus der Kapitalanlageliegenschaft vorhanden. Daher wird der aufgrund des Teilbesteuerungsabzugs entstandene Verlust am Geschäftsort zuerst dem Kanton Graubünden zugeteilt.

Der verbleibende Verlust muss vom Nebensteuerdomizil (Liegenschaft im Privatvermögen) im Kanton Thurgau übernommen werden.

3.5. Spartenverlust Beteiligung

Verheirateter Selbständigerwerbender, Wohnsitz/Geschäftsort Kanton Thurgau, Betriebsstätte Kanton St. Gallen (Quote 75% TG, 25% SG)

Gesamterfolg Betrieb Fr. 60'200: Fr. 160'200 Betriebsgewinn, Fr. 100'000 Spartenverlust Beteiligung (davon Fr. 8'000 Finanzierungs- und Verwaltungsaufwand)

Verbuchte geschäftliche Schuldzinsen Fr. 10'000; Eigenkapitalzins Fr. 12'000

Liegenschaft im Privatvermögen im Kanton Thurgau, St. Gallen und Graubünden

Aktivenverhältnis: Thurgau 65%, St. Gallen 30%, Graubünden 5%

Der Finanzierungs- und Verwaltungsaufwand von Fr. 8'000 kann steuerlich voll geltend gemacht werden, weshalb dafür keine Aufrechnung erfolgt.

Der übrige Spartenverlust (z.B. infolge Wertberichtung/Abschreibung etc.) kann steuerlich nur zu 50% (von Fr. 100'000 – Fr. 8'000) geltend gemacht werden.

Es erfolgt eine Aufrechnung von Fr. 46'000, welche nach Quoten auf Geschäftsort und Betriebsstätte aufgeteilt wird