StP 138 Nr. 1 Ersatzbeschaffung bei selbstgenutztem Wohneigentum

1. Allgemeines

Auch bei der Handänderungssteuer kommt beim Ersatzbeschaffungstatbestand gemäss § 129 Absatz 1 Ziffer 9 StG eine Steuerprivilegierung zur Anwendung (§ 138 Abs. 2 StG). Die Privilegierung erfolgt nicht über einen Aufschub wie bei der Grundstückgewinnsteuer (§ 129 Abs. 1 StG), sondern über eine Befreiung von der Handänderungssteuer.

2. Ersatzbeschaffung bei der Handänderungssteuer

2.1. Tatbestand

Was die Voraussetzungen für den Ersatzbeschaffungstatbestand anbelangt, verweist § 138 Absatz 2 StG auf § 129 Absatz 1 Ziffer 9 StG (siehe StP 129 Nr. 1 Steueraufschiebende Handänderungen). Dieser Verweis kann aber aufgrund der Besonderheiten, die der Handänderungssteuer eigen sind, nur analog verstanden werden (siehe Ziffer 2.3).

2.2. Umfang der Steuerbefreiung

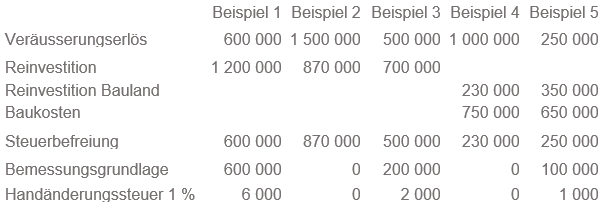

Die Steuerbefreiung gilt gemäss § 138 Absatz 2 StG nur im Umfang der Reinvestition des Veräusserungserlöses in das Ersatzobjekt, was folgende Auswirkungen zeitigt:

Liegt der in die Ersatzliegenschaft reinvestierte Betrag über dem Veräusserungserlös der ursprünglichen Liegenschaft, erfolgt eine Steuerbefreiung im Umfang des Veräusserungserlöses der ursprünglichen Liegenschaft. Auf dem überschiessenden Betrag ist die Handänderungssteuer geschuldet.

Liegt der in der Ersatzliegenschaft reinvestierte Betrag hingegen unter dem Veräusserungserlös, erfolgt eine vollumfängliche Steuerbefreiung.

2.3. Besonderheit bei der Handänderungssteuer

2.3.1. Steuersubjekt

Bei der Handänderungssteuer ist gemäss § 141 Absatz 1 StG der Erwerber Steuersubjekt. Dabei handelt es sich um zwingendes Recht, welches jeder anderslautenden vertraglichen Abrede vorgeht.

Da bei der Grundstückgewinnsteuer der Veräusserer steuerpflichtig ist, kann der Verweis von § 138 Absatz 2 StG daher nur analog verstanden werden. Er beschränkt sich auf die Voraussetzungen des Ersatzbeschaffungstatbestands.

2.3.2. Steuerbefreiung

Da der Erwerber in jedem Fall handänderungssteuerpflichtig ist, kann die Befreiung von der Handänderungssteuer erst beim Kauf des Ersatzobjekts beansprucht werden.

Beispiel

Herr Meier verkauft seine selbstgenutzte Wohnliegenschaft an Frau Weiss. Die Handänderungssteuer ist von Frau Weiss als Erwerberin zu begleichen. Kauft Herr Meier nun innert angemessener Frist (d.h. innert 2 Jahren) eine Ersatzliegenschaft zur ausschliesslichen Selbstnutzung, so wird er bei deren Erwerb gemäss § 141 Absatz 1 StG handänderungsteuerpflichtig, kann diesfalls aber eine Ersatzbeschaffung gemäss § 138 Absatz 2 i.V.m. § 129 Absatz 1 Ziffer 9 StG geltend machen.

Frau Weiss ihrerseits kann kein Steuerprivileg aufgrund der Ersatzbeschaffung von Herrn Meier geltend machen.

3. Verfahren

3.1. Ersatzbeschaffung vor Veräusserung

Häufig findet die Ersatzbeschaffung für das selbstgenutzte Wohneigentum zeitlich vor der Veräusserung des zu ersetzenden Objektes statt siehe auch Ziffer 5 in StP 129 Nr. 1 Steueraufschiebende Handänderungen. Diesfalls kann die Steuerprivilegierung im Revisionsverfahren nachgeholt werden, falls folgende Voraussetzungen erfüllt sind:

Das Revisionsgesuch um Steuerbefreiung der Handänderungssteuer wegen Ersatzbeschaffung ist innert 90 Tagen nach Verkauf der ursprünglich selbstgenutzten Wohnliegenschaft zu stellen, wobei als Stichtag der Grundbucheintrag gilt. Die Befreiung von der Handänderungssteuer erfolgt auf dem Ersatzobjekt.

Die revisionsweise Rückerstattung von Handänderungssteuern erfolgt vollumfänglich an den antragsberechtigten Erwerber. Eine anderslautende vertragliche Abrede zwischen den Vertragsparteien zur Übernahme der Handänderungssteuer bleibt dabei unbeachtlich.

3.2. Kauf einer Baulandparzelle und anschliessende Neubauerstellung

Es kann vorkommen, dass die steuerpflichtige Person eine Landparzelle zum Zweck, darauf ein Ersatzobjekt erstellen zu lassen, erwirbt.

Betreffend Ersatzbeschaffung gilt folgendes:

Der Kauf der Landparzelle unterliegt beim Erwerber der Handänderungssteuer. Als Bemessungsgrundlage gilt in der Regel der Landpreis, nur im Fall eines sogenannten Vertragsverbundes wird auf die Gesamtleistung abgestellt (siehe StP 139 Nr. 1 Werklohn im Zusammenhang mit Grundstückkauf).

Da die Voraussetzungen für eine Ersatzbeschaffung im Zeitpunkt des Erwerbs (noch) nicht erfüllt sind, kann eine solche erst nach „Bezugsreife“ des Neubaus vorliegen.

Da die beim Erwerb der Landparzelle veranlagte Handänderungssteuer bereits rechtskräftig ist, hat der Erwerber innert 90 Tagen seit Bezug des Ersatzobjektes zum Zweck der ausschliesslichen Selbstnutzung ein Revisionsgesuch beim Grundbuchamt zu stellen. Als Nachweis für den Bezugszeitpunkt ist eine Wohnsitzbestätigung der Wohnsitzgemeinde beizubringen.

4. Berechnung

Gemäss § 138 Absatz 2 StG erfolgt die Steuerbefreiung im Umfang der Reinvestition des Veräusserungserlöses in das Ersatzobjekt.