StP 46 Nr. 3 Bewertung gebundene Mitarbeiterbeteiligungen

1. Allgemeines

Ab der Steuerperiode des Erwerbs unterliegen echte Mitarbeiterbeteiligungen, mit Ausnahme von gesperrten oder nicht börsenkotierten Mitarbeiteroptionen, zum Verkehrswert per Stichtag der Vermögenssteuer.

Als echte Mitarbeiterbeteiligungen gelten gemäss § 19a Absatz 1 StG bzw. Artikel 17a Absatz 1 DBG:

Aktien, Genussscheine, Partizipationsscheine, Genossenschaftsanteile oder Beteiligungen anderer Art, die die Arbeitgeberin, deren Muttergesellschaft oder eine andere Konzerngesellschaft den Mitarbeiterinnen und Mitarbeitern abgibt;

Optionen auf den Erwerb von Beteiligungen nach Ziffer 1.

Allfällige Sperrfristen von gebundenen Mitarbeiterbeteiligungen werden auf Antrag hin angemessen berücksichtigt.

Gesperrte oder nicht börsenkotierte Mitarbeiteroptionen sowie Anwartschaften auf Mitarbeiterbeteiligungen unterliegen dagegen der Vermögenssteuer nicht. Sie sind aber jedenfalls in der Steuererklärung im Wertschriften- und Guthabenverzeichnis pro memoria aufzuführen.

2. Diskontierungssatz

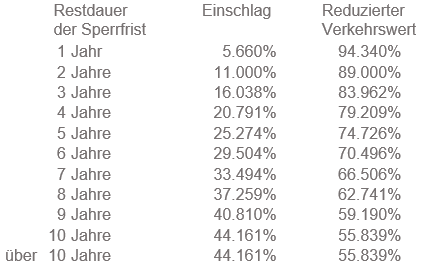

Auf Antrag wird bei der Berechnung des Steuerwerts ein Einschlag vom Verkehrswert im Sinne von ESTV-Kreisschreiben Nr. 37 vom 22.07.2013 gemäss nachfolgender Tabelle vorgenommen.

Massgebend für den Einschlag ist die Anzahl der verbleibenden Sperrfristjahre ab dem Bewertungsstichtag. Angebrochene Sperrfristjahre werden pro rata temporis berücksichtigt. Bei Verfügungssperren von mehr als 10 Jahren oder ohne Endtermin ist der Maximal-Einschlag (also für 10 Jahre) massgebend.

Bei nicht kotierten Mitarbeiterbeteiligungen kann, sofern die Voraussetzungen dazu erfüllt sind, alternativ auch der Pauschalabzug von 30 % für vermögensrechtliche Beschränkungen nach Rz 61 des SSK-Kreisschreibens Nr. 28 angewandt werden, (vgl. StP 46 Nr. 2). Die Kumulation von Einschlag auf dem Verkehrswert pro Sperrfristjahr und dem Pauschalabzug ist nicht zulässig.

Werden Mitarbeiteraktien nach einem Formelwert zugeteilt (vgl. StP 19 Nr. 3, Ziff. 4.2) und liegt dieser über dem nach Kreisschreiben Nr. 28 berechneten Wert, ist der Formelwert massgebend. Der Formelwert gilt diesfalls auch für die übrigen Aktionäre. Liegt der Formelwert unter dem Wert nach Kreisschreiben Nr. 28, kann dieser zugrunde gelegt werden, sofern ein absolutes Rückkaufsrecht durch die Unternehmung zum Formelwert besteht.

Für die Vermögensbewertung unbeachtlich sind Aktionärbindungsverträge (ABV).

3. Beteiligungen mit fixiertem Rückkaufswert

Wurde bei Zuteilung der Titel ein Rückkaufswert fixiert, so ist dieser als Steuerwert massgebend.

4. Beispiel

Ein Mitarbeiter erwirbt am 01.07.2018 von seiner Arbeitgeberin 10 Aktien. Die Aktien sind mit einer 5-jährigen Veräusserungssperre ab Kaufdatum belegt.

Die Aktien weisen am 31.12.2019 einen Verkehrswert von je Fr. 1'000 (vor Berücksichtigung der Verfügungssperre) auf. Der massgebende Steuerwert per 31.12.2019 ist wie folgt zu berechnen:

10 Aktien à Fr. 1'000 Fr. 10'000.00

Abzüglich 18.449% Diskont für 3 Jahre und 6 Monate * ./. Fr. 1'844.90

Steuerwert per Bewertungsstichtag Fr. 8'155.10

*Für die Steuerperiode 2019 ist der 31.12.2019 der Bewertungsstichtag. Zu diesem Zeitpunkt beträgt die Restlaufzeit der Veräusserungssperre 3 Jahre und 6 Monate (Formel 100 : 1.063.5, vgl. StP 19 Nr. 3).

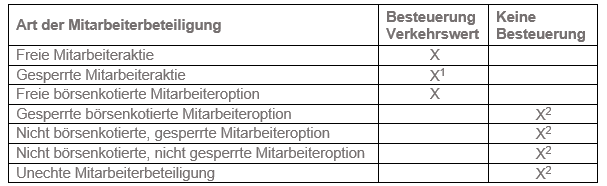

5. Übersicht Vermögensbesteuerung

1 in der Regel diskontierter Wert

2 Deklaration bei Zuteilung (pro memoria) im Wertschriften- und Guthabenverzeichnis