StP 34 Nr. 25 Zweiverdienerabzug

1. Allgemeines

Im Gesetz über die Staats- und Gemeindesteuern des Kantons Thurgau ist kein Zweiverdienerabzug vorgesehen.

Bei der direkten Bundessteuer können in rechtlich und tatsächlich ungetrennter Ehe oder eingetragener Partnerschaft lebende Personen gemäss Artikel 33 Absatz 2 DBG einen Zweiverdienerabzug geltend machen, sofern beide ein Erwerbseinkommen erzielen. Die nachfolgenden Ausführungen zum Zweiverdienerabzug basieren hauptsächlich auf dem Kreisschreiben Nr. 30 „Ehepaar- und Familienbesteuerung“ der Eidgenössischen Steuerverwaltung.

2. Höhe des Abzugs

Der Zweiverdienerabzug beträgt gemäss Artikel 33 Absatz 2 DBG 50% des niedrigeren Erwerbseinkommen der beiden gemeinsam besteuerten Personen. Die geltenden Minimal- und Maximalabzüge pro Steuerperiode sind aufgeführt in der Weisung StP 34 Nr. 27 Allgemeine Abzüge - Ansätze.

Beträgt das niedrigere Erwerbseinkommen (vgl. Ziff. 3.) weniger als der Minimalabzug, kann nur dieser kleinere Betrag abgezogen werden.

3. Definition Erwerbseinkommen

Unter Erwerbseinkommen ist die Gesamtheit des Einkommens einer steuerpflichtigen Person aus selbständiger und unselbständiger, haupt- und nebenberuflicher Erwerbstätigkeit gemäss Steuererklärung (bzw. Steuerveranlagung) zu verstehen.

Als massgebliche Erwerbseinkommen gelten bei unselbständiger Erwerbstätigkeit die daraus erzielten steuerbaren Einkünfte nach Abzug der dafür angefallenen Berufsauslagen nach Artikel 26 DBG sowie der allgemeinen Abzüge nach Artikel 33 Absatz 1 Bst. d – f DBG, namentlich der:

Beiträge an die AHV/IV/EO/ALV/NBUV,

Beiträge an die berufliche Vorsorge (Säule 2)

Beiträge an die gebundene Selbstvorsorge (Säule 3a).

Bei selbständiger Erwerbstätigkeit gilt als massgebliches Erwerbseinkommen die erzielten Einkünfte unter Berücksichtigung der dafür angefallenen Gewinnungskosten (Art. 27 – 31 DBG) sowie allfällig vorgenommener steuerlicher Berichtigungen. Die allgemeinen Abzüge nach Artikel 33 Absatz 1 Bst. d – f DBG (vgl. vorgängige Aufzählung unter unselbständige Erwerbstätigkeit) sind ebenfalls zu berücksichtigen.

4. Erwerbsausfallentschädigungen

Dem Erwerbseinkommen sind Erwerbsausfallentschädigungen bei vorübergehendem Unterbruch der Erwerbstätigkeit (Militär- bzw. Zivilschutzdienst; Taggelder aus Arbeitslosen-, Kranken- und Unfallversicherung) gleichgestellt. Diese Einkünfte werden somit bei der Berechnung des Zweiverdienerabzugs mitberücksichtigt.

5. Im vereinfachten Abrechnungsverfahren besteuerte Löhne

Im vereinfachten Abrechnungsverfahren abgerechnete und besteuerte Löhne werden im ordentlichen Steuerveranlagungsverfahren weder bei der Berechnung des steuerbaren Einkommens noch bei der Steuersatzbestimmung (Progression) berücksichtigt (vgl. StP 38a Nr. 1). Ein im vereinfachten Abrechnungsverfahren besteuerter Lohn bleibt folglich auch bei der Berechnung des Zweiverdienerabzugs unberücksichtigt.

Ist das niedrigere Erwerbseinkommen der beiden gemeinsam besteuerten Personen im vereinfachten Abrechnungsverfahren besteuert worden, kann für diesen Lohnanteil somit auch kein Zweiverdienerabzug geltend gemacht werden.

6. Berechnungsbeispiele (Ansätze Steuerperiode 2018)

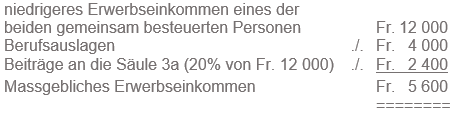

6.1. Massgebliches Erwerbseinkommen niedriger als Minimalabzug

Das berechnete massgebliche Erwerbseinkommen ist geringer als der in der Steuerperiode 2018 geltende Minimalabzug von Fr. 8'100:

Es kann nur ein Zweiverdienerabzug bis zur Höhe des massgeblichen Erwerbseinkommens (Fr. 5'600) getätigt werden.

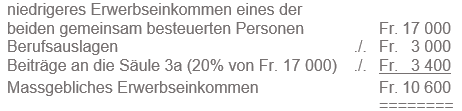

6.2. 50% des massgeblichen Erwerbseinkommen niedriger als Minimalabzug

50% des massgeblichen Erwerbseinkommens beträgt weniger als Fr. 8'100. Das massgebliche Erwerbseinkommen ist aber höher als der in der Steuerperiode 2018 geltende Minimalabzug:

Es kann der Minimalabzug von Fr. 8'100 getätigt werden.

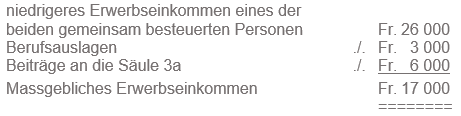

6.3. 50% des massgeblichen Erwerbseinkommen höher als Minimalabzug

50% des massgeblichen Erwerbseinkommens beträgt Fr. 8'500 und ist somit höher als der in der Steuerperiode 2018 geltende Minimalabzug von Fr. 8'100:

Es kann ein Zweiverdienerabzug von Fr. 8 500 getätigt werden.

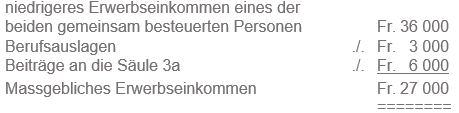

6.4. 50% des massgeblichen Erwerbseinkommen höher als Maximalabzug

50% des berechneten massgeblichen Erwerbseinkommens beträgt Fr. 13'500, was über dem in der Steuerperiode 2018 geltenden Maximalabzug liegt:

Es kann der maximale Zweiverdienerabzug von Fr. 13'400 getätigt werden.

7. Abzug bei Mitarbeit im Beruf oder im Betrieb des Ehegatten

7.1. Allgemeines

Gemäss Artikel 33 Absatz 2 DBG wird bei erheblicher Mitarbeit eines Ehegatten im Beruf, Geschäft oder Gewerbe des anderen Ehegatten oder bei gemeinsamer selbständiger Erwerbstätigkeit grundsätzlich jedem Ehegatten die Hälfte des gemeinsamen Erwerbseinkommens zugewiesen. Eine abweichende Aufteilung ist vom Ehepaar nachzuweisen.

Als erheblich gilt die Mitarbeit dann, wenn sie regelmässig und in beträchtlichem Masse erfolgt und einem Dritten hierfür ein Lohn mindestens in der Höhe des gesetzlichen Abzuges bezahlt werden müsste.

Der Abzug ist stets auf die Höhe des gesetzlichen Betrages begrenzt bzw. auf das vom Ehepaar aus der gemeinsamen Tätigkeit erzielte tiefere Erwerbseinkommen.

7.2. Mitarbeit im Rahmen einer selbständigen Erwerbstätigkeit

7.2.1. Allgemeines

Der Abzug ist nur zulässig, wenn die Mitarbeit des Ehegatten im haupt- oder nebenberuflich geführten Geschäfts-, Gewerbe- oder Landwirtschaftsbetrieb des Ehepartners erheblich im Sinne der Ausführungen gemäss Ziffer 7.1 ist.

7.2.2. Aufteilung ohne Lohnzahlung für mitarbeitenden Ehegatten

Ist für die erhebliche Mitarbeit des Ehegatten im Rahmen der selbständigen Erwerbstätigkeit kein Lohn verbucht worden, erfolgt für die Berechnung des Zweiverdienerabzugs in der Regel eine hälftige Aufteilung des Reingewinns auf die Ehepartner.

Auf der Grundlage dieses Erwerbseinkommens geleistete Beiträge an die Säule 3a werden für die Berechnung des Zweiverdienerabzugs ebenfalls je hälftig aufgeteilt.

Vorbehalten bleibt jedoch eine abweichende Aufteilung der Einkünfte aus der selbständigen Erwerbstätigkeit, sofern das Ehepaar dafür einen entsprechenden Nachweis erbringt.

Beispiel (Ansätze Steuerperiode 2018):

Die Ehefrau arbeitet erheblich im Betrieb des Ehemannes mit

Fr. 50'000 Reingewinn aus selbständiger Erwerbstätigkeit

Fr. 10'000 Beiträge Säule 3a des Ehemannes (20%)

Es erfolgt weder eine Lohnzahlung für die Ehefrau noch wird eine solche verbucht;

Weder Ehemann noch Ehefrau erzielten weitere Erwerbseinkünfte

Sowohl Reingewinn als auch die Beiträge an die Säule 3a des Ehemannes werden für die Berechnung des Zweiverdienerabzugs je hälftig zugeteilt. Das massgebliche Erwerbseinkommen beträgt somit je Fr. 20'000. Die Höhe des Zweiverdienerabzugs beträgt somit Fr. 10'000.

7.2.3. Aufteilung bei Lohnzahlung für mitarbeitenden Ehegatten

Ist für die erhebliche Mitarbeit des Ehegatten ein Lohn verbucht worden, ist dieser in der Regel zur Berechnung des Zweiverdienerabzugs heranzuziehen. Dies weil davon ausgegangen werden kann, dass der verbuchte Lohn dem „Wert“ der Mitarbeit des Ehegatten entspricht.

Kein Zweiverdienerabzug kann geltend gemacht werden, wenn der Ehegatte arbeitsvertraglich im Betrieb des Ehepartners mitarbeitet und der dafür entrichtete bzw. verbuchte Lohn bereits im vereinfachten Abrechnungsverfahren besteuert worden ist (vgl. Ziff. 5. vorgängig).

Beispiel (Ansätze Steuerperiode 2018):

Fr. 50'000 Reingewinn aus selbständiger Erwerbstätigkeit

Fr. 9'000 Verbuchter Lohn für Ehefrau (abzüglich Sozialversicherungsbeiträge)

Weder Ehemann noch Ehefrau erzielten weitere Erwerbseinkünfte.

Die Höhe des Zweiverdienerabzugs beträgt Fr. 9'000, da davon ausgegangen werden kann, dass der verbuchte Lohn dem „Wert“ der Mitarbeit der Ehefrau entspricht.

7.3. Mitarbeit im Rahmen einer unselbständigen Erwerbstätigkeit

Bei Mitarbeit im Rahmen einer unselbständigen Erwerbstätigkeit des Ehegatten kann der Abzug nur gewährt werden, wenn eine erhebliche und regelmässige Mitarbeit in der Tätigkeit des Ehepartners vertraglich vorgesehen ist.

Der in der unselbständigen Erwerbstätigkeit des Ehepartners mitarbeitende Ehegatte kann dafür keinen Pauschalabzug für übrige Berufsauslagen oder für einen Nebenerwerb beanspruchen.

7.4. Eigene Erwerbstätigkeit und Mitarbeit in einer Tätigkeit des Ehegatten

Übt der eine Ehegatte eine oder mehrere eigene (selbständige oder unselbständige) Tätigkeiten aus und arbeitet daneben noch in einer oder mehreren (selbständigen oder unselbständigen) Tätigkeiten des Ehepartners mit, so kann der Abzug nur einmal bis höchstens in der Höhe des gesetzlichen Betrages beansprucht werden.