StP 34 Nr. 2 Auf die beiden nachfolgenden Steuerperioden übertragbare Kosten

1. Allgemeines

Können Investitionskosten für Energiesparen und Umweltschutz sowie Rückbaukosten im Hinblick auf einen Ersatzneubau in der Steuerperiode, in welcher diese Aufwendungen angefallen sind, steuerlich nicht vollständig berücksichtigt werden, sind die nicht berücksichtigten Kosten auf maximal zwei nachfolgende Steuerperioden übertragbar bzw. abziehbar (Art. 32 Abs. 2bis DBG und § 34 Abs. 1 Ziff. 1 StG).

Die Übertragung ist möglich für Kosten, welche ab der Steuerperiode 2020 anfallen.

Für den übrigen Liegenschaftsunterhalt, welcher in einer Steuerperiode nicht vollständig berücksichtigt werden konnte, besteht hingegen kein Recht auf Übertrag. Die entsprechenden Kosten können nur in der Steuerperiode geltend gemacht werden, in welcher sie angefallen sind.

Energetische Investitionen bei Ersatzneubauten gelten, wie bei Neubauten allgemein, weiterhin als wertvermehrende Aufwendungen (vgl. StP 34 Nr. 3). Solche Kosten können daher weder im Erstellungsjahr vom Einkommen abgezogen werden, noch auf die Folgeperioden übertragen werden.

2. Übertrag der Kosten auf die nachfolgenden Steuerperioden

2.1. Grundsatz

Resultiert aufgrund der Geltendmachung von Investitionskosten für Energiespar- und Umweltschutzmassnahmen und/oder Rückbaukosten ein negatives Reineinkommen, erfolgt ein Übertrag der nicht mit dem Reineinkommen verrechneten Kosten maximal auf die beiden nachfolgenden Steuerperioden.

Aus der ersten Steuerperiode verbleibende übertragbare Kosten sind in der darauf folgenden Steuerperiode geltend zu machen.

Verbleiben nach Verrechnung mit den Einkünften der zweiten Steuerperiode weitere übertragbare Kosten, sind diese in der nachfolgenden dritten Steuerperiode geltend zu machen. Ein weiterer Übertrag ist ausgeschlossen.

Für die Berechnung der übertragbaren Kosten werden immer zuerst die nicht übertragbaren Gewinnungskosten und Allgemeinen Abzüge vom Einkommen in Abzug zu bringen. Erst im Anschluss sind die übertragbaren Abzüge heranzuziehen.

Sind abzugsfähige Verlustvorträge aus selbständiger Erwerbstätigkeit und/oder noch nicht verrechnete übertragbare Kosten früherer Jahre vorhanden, sind die Abzüge in der Reihenfolge des Ablaufs der Übertragbarkeit zu berücksichtigen.

Die Sozialabzüge (z.B. Kinderabzug) sind bei der Berechnung nicht mit einzubeziehen, weil sie nicht Teil der Reineinkommensberechnung sind.

2.2. Ausschluss Pauschalierung

Die übertragbaren Kosten können nur im Rahmen der effektiven Liegenschaftsunterhaltskosten geltend gemacht werden. Die Kumulation mit dem Pauschalabzug für Liegenschaftsunterhaltskosten ist nicht möglich. Das hat zur Folge, dass auch die übrigen Liegenschaftskosten effektiv zu deklarieren sind.

Macht die steuerpflichtige Person in der Steuerperiode, in welcher der Übertrag anfällt, den Pauschalabzug für Liegenschaftsunterhalt geltend, verlieren die übertragbaren Kosten ihre Abzugsberechtigung.

2.3. Wohnsitzwechsel oder Eigentumsübertragung der Liegenschaft

Erfolgt nach Vornahme des Ersatzneubaus ein Wohnsitzwechsel innerhalb der Schweiz, bleiben die übertragbaren noch nicht verrechneten Kosten innerhalb der maximal zulässigen Zeitspanne von drei Jahren abzugsfähig. Dies gilt auch im Falle eines Wegzugs ins Ausland, wenn aufgrund des Verbleibs der Liegenschaft im Eigenbesitz eine beschränkte Steuerpflicht in der Schweiz verbleibt.

Bei einer Eigentumsübertragung der betreffenden Liegenschaft verbleibt die Abzugsfähigkeit der übertragbaren noch nicht verrechneten Kosten beim bisherigen Eigentümer (für maximal drei Jahre). Nebst dem Verkauf gibt es weitere Formen der subjektbezogenen Eigentumsübertragung wie etwa eine Schenkung oder ein Erbvorbezug. Auch in diesen Fällen verbleibt die Abzugsfähigkeit von noch nicht verrechneten übertragbaren Kosten beim bisherigen Eigentümer.

2.4. Tod des bisherigen Eigentümers

Mit dem Tod des bisherigen Eigentümers gehen dessen Rechte und Pflichten aus dem Steuerrechtsverhältnis grundsätzlich an die Erben über (Universalsukzession). Trotzdem erfolgt aufgrund der fehlenden Subjektsidentität kein Übergang der Abzugsfähigkeit der noch nicht verrechneten Kosten vom Erblasser auf die Erben (vgl. BGE 2C_986/2017, E.44).

3. Beispiele

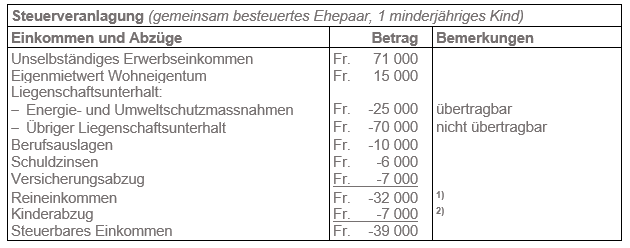

3.1. Energiesparmassnahmen bei einer unselbständig erwerbenden Person

Negatives Reineinkommen von Fr. 32'000 aufgrund Liegenschaftsunterhaltskosten:

Die Aufwendungen von Fr. 25'000 für Energie- und Umweltschutzmassnahmen konnten daher nicht mit den Einkünften der entsprechenden Steuerperiode verrechnet werden. Sie können auf die folgenden zwei Steuerperioden übertragen werden. Die restlichen nicht verrechneten Aufwendungen von Fr. 7'000 stellen keine übertragbaren Kosten dar.Der Kinderabzug (Sozialabzug) kann bei der Berechnung der übertragbaren Kosten nicht berücksichtigt werden.

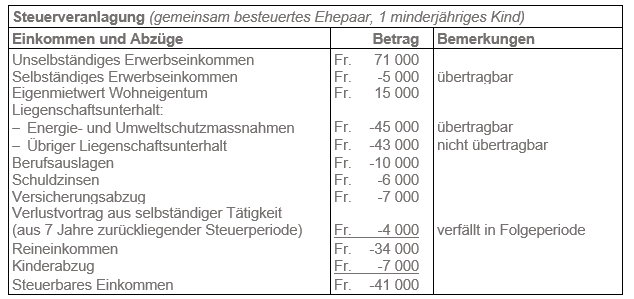

3.2. Energiesparmassnahmen bei einer selbständig erwerbenden Person

Bei einem gemeinsam besteuerten Ehepaar mit einem minderjährigen Kind besteht ein Verlustvortrag von Fr. 4'000 aus selbständiger Erwerbstätigkeit;

Der Vortrag stammt aus einem vor sieben Steuerperioden erlittenen Verlust, weshalb das Recht auf Verlustverrechnung in der Folgeperiode verfallen wird.

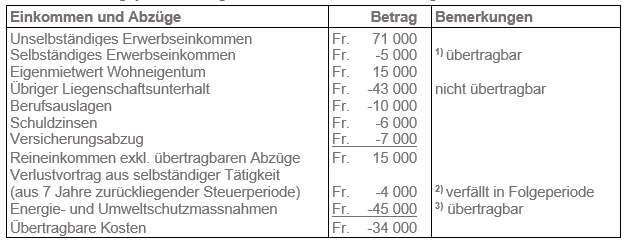

Die auf das Folgejahr übertragbaren Kosten werden wie folgt berechnet:

Ein Verlust aus selbständiger Erwerbstätigkeit wird immer zuerst mit dem Reineinkommen der betreffenden Steuerperiode verrechnet. Nur Verlustvorträge aus den Vorjahren werden nach der Reihenfolge des Ablaufs verrechnet.

Da der Verlustvortrag aus selbständiger Tätigkeit in der Folgeperiode verfällt, ist dieser zuerst mit dem Reineinkommen zu verrechnen.

Von den Energiespar- und Umweltschutzmassnahmen von Fr. 45'000 können Fr. 11'000 mit dem Reineinkommen der betreffenden Steuerperiode verrechnet werden. Die restlichen Fr. 34'000 stellen übertragbare Kosten dar, welche maximal auf die zwei nächsten Steuerperioden übertragen werden können.

4. Rechtsschutzinteresse

Resultiert aufgrund der Geltendmachung von Investitionskosten für Energiespar- und Umweltschutzmassnahmen und/oder Rückbaukosten ein negatives Reineinkommen lautet das Dispositiv der entsprechenden Einkommenssteuerveranlagung auf null (weil die Steuerfaktoren null betragen).

Mit einer „Nullerveranlagung“ wird der Umfang der übertragbaren Kosten nicht rechtsverbindlich festgelegt, selbst wenn dieser aus Informationsgründen der Veranlagungsverfügung zu entnehmen ist. Mangels Rechtschutzinteresse kann zu diesem Zeitpunkt keine Einsprache gegen die Information bezüglich der auf die Folgeperioden übertragbaren Kosten erhoben werden. Auf eine entsprechende Einsprache wird daher nicht eingetreten.

Die Veranlagungsbehörde kann demzufolge bei der Verrechnung mit dem Einkommen in der Folgeperiode auf die Höhe der übertragbaren Kosten zurückkommen und auch bislang nicht berücksichtigte steuerliche Korrekturen vornehmen. Die steuerpflichtige Person hat in diesem Zeitpunkt ebenfalls die Möglichkeit, Einsprache gegen die von der Veranlagungsbehörde vorgenommene Berechnung der übertragbaren Kosten zu erheben. Je nach Höhe der übertragbaren Kosten kann auch im Folgejahr eine „Nullerveranlagung“ resultieren. Unter Umständen kann daher erst im dritten Jahr die Höhe der übertragbaren Kosten rechtsgültig festgelegt werden.