StP 2 Nr. 5 Steuerausscheidung: bewegliches Privatvermögen

1. Grundsatz

1.1. Bewegliches Privatvermögen, sein Ertrag sowie Gewinnungskosten

Das bewegliche Privatvermögen und die daraus fliessenden Erträge werden grundsätzlich dem Hauptsteuerdomizil zugeteilt. Dies gilt (sofern kein Geschäftsvermögen vorliegt) namentlich für:

Sachvermögen;

Kapitalvermögen aus Guthaben und Beteiligungen;

Lizenzrechte und Lizenzgebühren;

private Beteiligungen an Immobiliengesellschaften;

bewegliches Nutzniessungsvermögen (am Hauptsteuerdomizil des Nutzniessers durch diesen steuerbar).

Gewinnungskosten für Erträge aus dem beweglichem Privatvermögen werden, mit Ausnahme der Schuldzinsen (vgl. StP 2 Nr. 10 Steuerausscheidung: Schulden und Schuldzinsen), grundsätzlich dem Hauptsteuerdomizil zugeteilt.

1.2. Ausnahmen

Ausnahmen bestehen bei alternierendem Wohnsitz, Familienniederlassung bei dauernd getrennt lebenden Ehegatten, wenn der Arbeitsort das Hauptsteuerdomizil ist und bei einem steuerrechtlich massgebenden Saisonaufenthalt (vgl. StP 2 Nr. 2 Steuerdomizile und deren Ausscheidungsgrundsätze). In diesen Fällen erfolgt mit bestimmten Vorbehalten zwischen den beteiligten Steuerdomizilen eine hälftige Teilung des beweglichen Vermögens, seines Ertrages und der dazugehörigen Gewinnungskosten.

Bei einem steuerrechtlich massgebenden Saisonaufenthalt werden die übrigen Einkünfte und die allfällig dazugehörigen Gewinnungskosten nach Massgabe der Aufenthaltsdauer (pro rata temporis) auf die beteiligten Steuerdomizile aufgeteilt (vgl. StP 2 Nr. 2 Steuerdomizile und deren Ausscheidungsgrundsätze sowie StP 7 Nr. 4 Steuerdomizil bei Saisonaufenthalt).

2. Teilbesteuerungsverfahren

2.1. Ausgangslage

Im Kanton Thurgau gilt für Erträge aus qualifizierten Beteiligungen im Privatvermögen das Teilbesteuerungsverfahren. Danach werden solche Erträge nur zu 60 % besteuert (vgl. StP 22 Nr. 1 Einkünfte aus beweglichem Vermögen). Bei der direkten Bundessteuer gilt das Teilbesteuerungsverfahren ebenfalls. Verschiedene Kantone wenden ebenfalls das Teilbesteuerungsverfahren an, wobei die Bemessungshöhe unterschiedlich ist.

Im interkantonalen Verhältnis müssen zur Vermeidung von Besteuerungskollisionen, insbesondere bei der Schulden- und Schuldzinsenverteilung, diese unterschiedlichen kantonalen Bemessungen berücksichtigt werden.

2.2. Zuteilungsgrundsätze

Im interkantonalen Verhältnis wird für die Berechnung des für die Schulden- und Schuldzinsenverteilung massgebenden Aktivenverhältnisses immer auf den „Bruttosteuerwert“ der Beteiligung abgestellt. Kantone mit reduzierter Vermögensbemessung qualifizierter Beteiligungen nehmen die entsprechende Korrektur erst nach der Verteilung der Schulden vor.

Bei der Einkommensausscheidung erfolgt im interkantonalen und -kommunalen Verhältnis die Zuteilung des Teilbesteuerungsabzugs erst nach der Zuteilung der Reineinkünfte, wobei dieser bei Erträgen aus Beteiligungen im Privatvermögen dem Hauptsteuerdomizil zugeteilt wird. Entsteht dabei beim Hauptsteuerdomizil ein Verlust, wird damit wie folgt verfahren:

In erster Linie erfolgt die Verrechnung eines Verlustes am Hauptsteuerdomizil mit allfälligen Einkünften eines Nebensteuerdomizils im gleichen Kanton;

Ein danach verbleibender Verlust wird verhältnismässig auf diejenigen Kantone verteilt, welche noch positive Reineinkünfte aufweisen. Dabei erfolgt die Zuteilung im Verhältnis dieser Reineinkünfte.

Jeder Kanton veranlagt gemäss eigenem Recht (Teilbesteuerungs- oder Teilsatzverfahren). In anderen Kantonen aufgrund deren Recht entstandene Verluste werden nicht übernommen, wenn sich nach eigenem Recht kein Verlust ergibt.

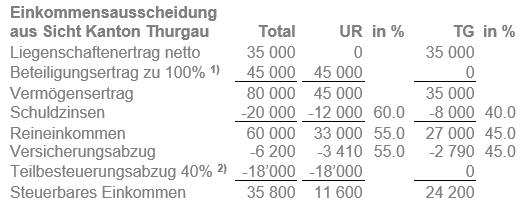

2.3. Beispiel sekundäre Steuerpflicht – Kein Verlust am Hauptsteuerdomizil

Verheirateter Steuerpflichtiger mit Wohnsitz im Kanton Uri; Aktivenverhältnis

gemäss Ausscheidung Vermögen: 60% Uri, 40% Thurgau

Der Ertrag aus qualifizierter Beteiligung wird zu 100% eingesetzt.

Nach Zuteilung der Einkünfte und übrigen Abzüge wird der Teilbesteuerungsabzug dem Hauptsteuerdomizil zugeteilt. In Veranlagung und Steuerausscheidung des Kantons Thurgau wird der nach eigenem Steuergesetz geltende Abzug von 40% angewandt (auch wenn im Hauptsteuerdomizil Kanton Uri ein Abzug von 60% gilt).

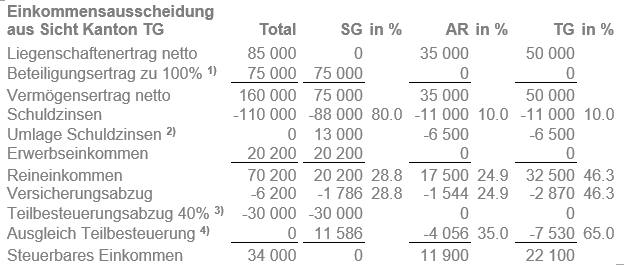

2.4. Beispiel sekundäre Steuerpflicht – Verlust am Hauptsteuerdomizil

Verheirateter Steuerpflichtiger mit Wohnsitz im Kanton St. Gallen

Aktivenverhältnis gem. Ausscheidung Vermögen: 80% Wohnsitz St. Gallen, je 10% Nebensteuerdomizile Thurgau und Appenzell Ausserrhoden

Der Ertrag aus qualifizierter Beteiligung wird zu 100% eingesetzt.

Der Schuldzinsenüberschuss am Hauptsteuerdomizil wird gemäss Aktivenverhältnis der Nebensteuerdomizile mit positiven Einkünften verteilt.

In Veranlagung und Steuerausscheidung des Kantons Thurgau wird der nach eigenem Steuergesetz geltende Abzug von 40% angewandt. Der Abzug wird dem Hauptsteuerdomizil in St. Gallen zugeteilt.

Da nach Thurgauer Recht am Hauptsteuerdomizil ein Verlust entsteht, erfolgt eine (Teil-)Übernahme durch das Thurgauer Nebensteuerdomizil. Die Übernahme erfolgt im Verhältnis der Reineinkünfte der beiden Nebensteuerdomizile.