StP 129 Nr. 4 Ersatzbeschaffung von selbstgenutztem Wohneigentum

1. Allgemeines

Bei der Veräusserung einer dauernd und ausschliesslich selbstgenutzten Wohnliegenschaft (Einfamilienhaus oder Eigentumswohnung) wird gemäss § 129 Absatz 1 Ziffer 9 StG die Besteuerung des Grundstückgewinnes aufgeschoben, wenn der Erlös innert angemessener Frist vor oder nach der Veräusserung zum Erwerb oder zum Bau einer gleichgenutzten Ersatzliegenschaft in der Schweiz verwendet wird.

Der Steueraufschubstatbestand der Ersatzbeschaffung liegt nur vor, wenn der in die Ersatzliegenschaft reinvestierte Betrag die Anlagekosten der veräusserten Liegenschaft übersteigt (sog. absolute Methode nach § 129 Abs. 2 StG).

Übersteigen die Reinvestitionskosten sowohl die Anlagekosten als auch den Verkaufspreis der veräusserten Liegenschaft, wird ein vollumfänglicher Steueraufschub gewährt. Falls die Reinvestitionskosten zwar die Anlagekosten der veräusserten Liegenschaft übersteigen aber unter dem Verkaufspreis liegen, so kann nur ein teilweiser Steueraufschub gewährt werden.

2. Voraussetzungen

2.1. Dauernde und ausschliessliche Selbstnutzung

Dauernde und ausschliessliche Selbstnutzung bedeutet, dass das veräusserte Objekt durch den Steuerpflichtigen selbst zu Wohnzwecken an seinem Wohnsitz genutzt wird. Diese Voraussetzung ist bei Zweit- oder Ferienwohnungen nicht erfüllt (BGE 143 II 233).

2.2. Gleiche Nutzung

Gleiche Nutzung liegt dann vor, wenn es sich bei der veräusserten und der neu erworbenen Liegenschaft um funktional identische Objekte handelt. Dies trifft für ein Einfamilienhaus und eine Eigentumswohnung in der Regel zu.

2.3. Identität der Eigentümer

Die Voraussetzungen für eine steueraufschiebende Ersatzbeschaffung müssen in der Person des Veräusserers erfüllt sein.

Dabei schadet es dem Alleinverkäufer einer allein bewohnten Liegenschaft nicht, wenn er seinen bisher im Grundbuch nicht miteingetragenen Ehegatten miteigentumsrechtlich am gemeinsam bewohnten Ersatzobjekt beteiligt.

Die Voraussetzungen für einen ganzen oder teilweisen Steueraufschub sind selbst dann erfüllt, wenn ein in ungetrennter Ehe lebender Alleinveräusserer zwar den Erlös zum Erwerb eines wiederum selbst bewohnten Eigenheims verwendet, grundbuchlich jedoch seine Ehefrau Alleineigentum am Ersatzobjekt erlangt hat oder umgekehrt. Dasselbe gilt auch für Personen, welche in ungetrennter eingetragener Partnerschaft leben.

2.4. Kauf Ersatzliegenschaft vor Verkauf bisheriger Liegenschaft

Gemäss § 129 Absatz 1 Ziffer 9 StG wird ein Steueraufschub gewährt, soweit der Erlös innert angemessener Frist vor und nach der Veräusserung zum Erwerb oder zum Bau einer Ersatzliegenschaft verwendet wird.

2.5. Vermietung vor Verkauf

Nach der Rechtsprechung der Steuerrekurskommission bringt es die Zulässigkeit einer Ersatzbeschaffung (innert einer angemessenen Frist von in der Regel zwei Jahren vor dem Verkauf der bislang selbstbewohnten Liegenschaft) mit sich, dass die alte Liegenschaft ab dem Zeitpunkt der Beschaffung des Ersatzobjektes vermietet werden kann.

Erforderlich ist ein enger Zusammenhang zwischen dem vorgezogenen Erwerb der Ersatzliegenschaft und der späteren Veräusserung des bisherigen Eigenheims. Ein Aufschub der Grundstückgewinnsteuer wird nur gewährt, wenn das Leerstehen oder die Fremdnutzung lediglich eine Überbrückung darstellt.

Dies ist zum Beispiel dann der Fall, wenn kein Käufer gefunden werden kann oder der zukünftige Käufer das Objekt während einer befristeten Dauer von maximal zwei Jahren mietet, bevor er es kauft.

Unbefristete Mietverträge ohne Vorbehalt in Bezug auf den Verkauf schliessen einen Steueraufschub aus.

2.6. Angemessene Frist

Die Ersatzinvestition hat innert angemessener Frist zu erfolgen. Diese Frist beträgt in der Regel zwei Jahre. Massgebender Stichtag ist der Grundbucheintrag der Veräusserung; bei Vorausbeschaffung gilt der Grundbucheintrag beim Kauf des Ersatzobjektes als fristauslösender Zeitpunkt.

Ausnahmsweise kann diese Frist auch überschritten werden, wenn dafür objektive Gründe vorliegen, für welche der Veräusserer nicht verantwortlich zeichnet.

2.7. Verfahren

Steht bei Veräusserung des bisherigen Eigenheims noch nicht fest, ob ein Ersatzobjekt erworben wird, kann gegebenenfalls auch nach eingetretener Rechtskraft der Grundstückgewinnsteuerveranlagung der Antrag auf Steueraufschub infolge Ersatzbeschaffung geltend gemacht werden, und zwar im Revisionsverfahren (allgemein zum Revisionsverfahren siehe StP 179a Nr. 1 Revisionsverfahren).

Der Antrag hat schriftlich und unter Beilage der entsprechenden Belege (z.B. definitive Baukostenabrechnung) zu erfolgen. In zeitlicher Hinsicht ist zu beachten, dass der Antrag auf Steueraufschub innert 90 Tagen seit Erfüllen des Ersatzbeschaffungstatbestands zu stellen ist (§ 179a Abs. 3 StG).

Auf verspätete Eingaben kann grundsätzlich nicht mehr eingetreten werden.

3. Verkauf der Ersatzliegenschaft

In den Fällen von § 129 Absatz 1 Ziffer 9 StG sieht § 129 Absatz 4 StG bei der Veräusserung eines Ersatzgrundstücks innert fünf Jahren seit der Veräusserung des ersetzten Grundstücks eine Nachbesteuerung vor.

Die Nachbesteuerung ist auch vorgesehen, wenn das Ersatzgrundstück dauernd einer anderen Nutzung zugeführt wird (Zweckentfremdung).

Gestützt auf die Einheitsmethode kann gemäss bundesgerichtlicher Rechtsprechung im interkantonalen Verhältnis der Zuzugskanton den aufgeschobenen Gewinn besteuern. Daher erweist sich eine Sperrfrist bzw. Sanktion einer Sperrfristverletzung als StHG-widrig (BGE 143 II 694). Aus diesem Grund entfällt das Nachbesteuerungsrecht sowohl bei der Grundstück- als auch bei der Handänderungssteuer.

Dies gilt auch für innerkantonale Sachverhalte von Zweckentfremdung oder Veräusserungen während der Sperrfrist. Wird das Ersatzgrundstück veräussert, so ist der Grundstückgewinn gemäss § 131 Absatz 3 StG in dem Kanton steuerbar, in dem das Ersatzgrundstück liegt.

Wird nach einer aufgeschobenen Besteuerung gemäss § 129 Absatz 1 Ziffer 9 das Ersatzgrundstück verkauft, ist bei der Ermittlung des Grundstückgewinns der aufgeschobene Gewinn von den Anlagekosten des Ersatzgrundstücks abzuziehen (§ 133 Abs. 4 StG). Dies gilt gemäss der angeführten bundesgerichtlichen Rechtsprechung auch für Gewinne, die aufgrund einer Ersatzbeschaffung in einem anderen Kanton aufgeschoben worden sind.

4. Rechtsschutzinteresse

Gemäss der bundesgerichtlichen Rechtsprechung ist ein Rechtsschutzinteresse des Veräusserers an der Höhe des aufgeschobenen Grundstückgewinns bei Ersatzbeschaffung von selbstgenutztem Wohneigentum im Zeitpunkt des Steueraufschubs zu bejahen, auch wenn die entsprechende Grundstückgewinnsteuerveranlagung an sich keine Steuerbelastung entstehen lässt (BGE 137 II 419, Erw. 4).

Mit anderen Worten kann die Höhe des aufgeschobenen Grundstückgewinns mittels Einsprache angefochten werden. Daraus folgt auch, dass auf den rechtskräftig festgesetzten und aufgeschobenen Grundstückgewinn zu einem späteren Zeitpunkt nicht mehr zurückgekommen werden kann (z.B. Nachbesteuerung infolge Sperrfristverletzung oder späterer Verkauf des Ersatzobjektes ohne Geltendmachung eines Ersatzbeschaffungstatbestands, bei der der aufgeschobene Grundstückgewinn gestützt auf § 133 Abs. 4 StG als Minderung der Anlagekosten zu berücksichtigen ist).

5. Zahlenbeispiel

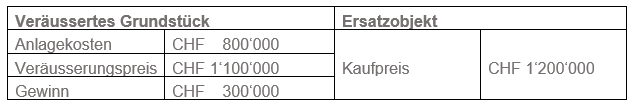

X. veräussert sein selbstbewohntes Grundstück am 1.6.2016 (Grundbucheintrag) und erwirbt am 1.2.2018 (Grundbucheintrag) ein schlüsselfertiges Ersatzobjekt.

Die Voraussetzungen für einen Steueraufschub infolge Ersatzbeschaffung von selbstgenutztem Wohneigentum sind gegeben:

Sowohl das veräusserte Grundstück als auch das Ersatzobjekt haben X. als dauernd und ausschliesslich selbstgenutztes Wohneigentum gedient.

Die Reinvestition in das Ersatzobjekt übersteigt die Anlagekosten des veräusserten Grundstücks und liegt über dem Veräusserungspreis (§ 129 Abs. 2 StG), weshalb ein vollumfänglicher Steueraufschub resuliert.

Die Ersatzbeschaffung erfolgt innert angemessener Frist (siehe Ziffer 2.6).

X. hat innert 90 Tagen seit Erwerb des Ersatzobjektes (Grundbucheintragung vom 1.2.2018) mittels Revisionsgesuch um Steueraufschub zu ersuchen.

X. veräussert das Ersatzobjekt am 1.7.2024 für CHF 1.3 Mio. Betreffend diese Handänderung macht er keine Ersatzbeschaffung mehr geltend (und auch sonst keinen weiteren Aufschubstatbestand).

Der aufgeschobene Gewinn wird gemäss § 133 Absatz 4 StG als Anlagekostenminderung betrachtet, weshalb sich der Grundstückgewinn um diesen Betrag erhöht.

Lag die Reinvestition zwar über den Anlagekosten des ursprünglich selbstgenutzten Grundstücks aber unter dem Veräusserungspreis, so konnte nur ein teilweiser

Steueraufschub gewährt werden, und zwar im Umfang der Differenz von Reinvestition zu Anlagekosten des veräusserten Grundstücks.

Würde im Zahlenbeispiel die Reinvestition nur CHF 1‘000‘000 betragen, würde sich der Steueraufschub auf CHF 200‘000 belaufen (Differenz Reinvestition CHF 1‘000‘000 zu Anlagekosten CHF 800‘000).

Lag die Reinvestition noch unter den Anlagekosten des ursprünglich selbstgenutzten Grundstücks, so kann kein Steueraufschub gewährt werden.